生前贈与の活用

遺産分割対策

遺産分割対策として生前贈与は効果的です。

- 後継者に、自社株式や事業用資産を生前に贈与することで、スムーズな資産の承継ができます。

- 遺産分割で争いになりそうな財産や分割が難しい財産を生前贈与することで、相続争いが避けられます。

納税資金対策

納税資金対策として生前贈与は効果的です。

- 金銭や換金しやすい有価証券等を生前贈与することで、将来相続税に充てることができます。

- 収益不動産を生前贈与することで、蓄えた賃料を将来相続税に充てることができます。

相続税の軽減対策

相続税の軽減対策として生前贈与は効果的です。生前贈与には暦年課税と相続時精算課税制度による贈与があります。

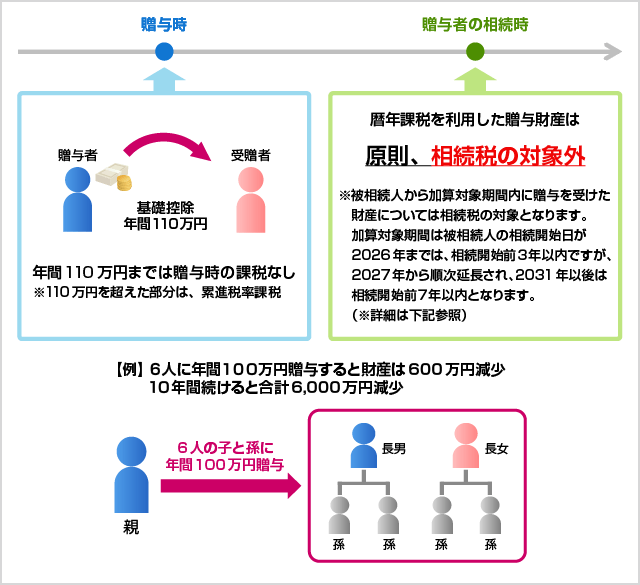

暦年課税の活用

暦年課税を利用すると、年間110万円以下の贈与については贈与税が課税されません。年間110万円を超えたとしても少額であれば低い税率で贈与することができます。毎年少しずつ贈与すれば相続税対策として効果的です。

- (注)連年贈与(暦年で贈与したものではなく、初年度に有期定期金に関する権利を贈与したものとみなす贈与)とみなされる場合がありますのでご注意ください。

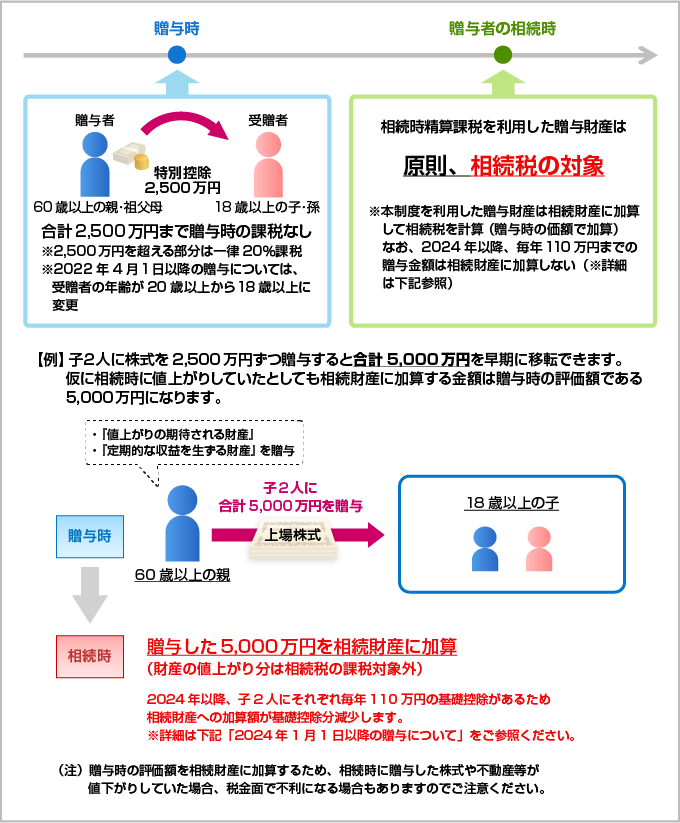

相続時精算課税制度の活用

相続時精算課税制度は、贈与時に2,500万円まで課税されずに贈与できる制度です。

贈与財産は贈与者の相続時の相続財産に加算され、相続税で精算されます。

2024年1月1日以降の贈与について

- 1暦年課税

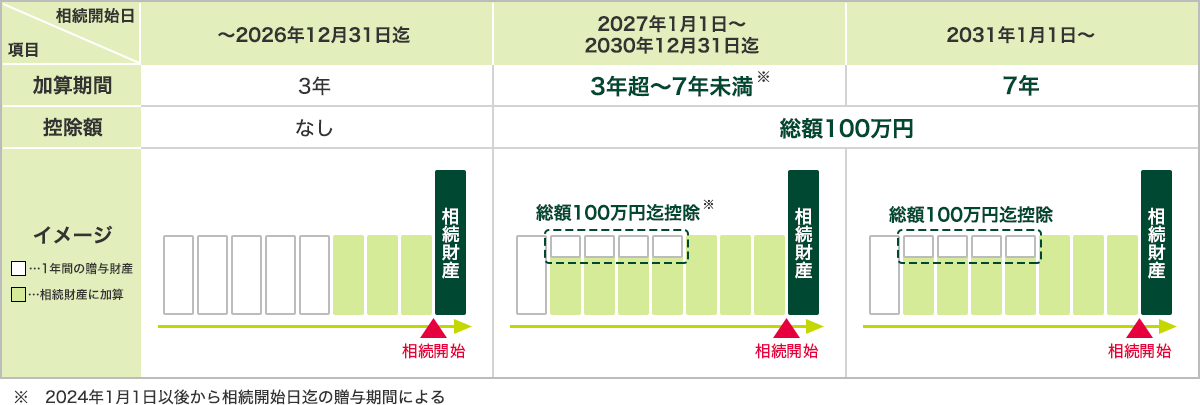

- 相続財産に加算する生前贈与の期間が改正前の3年から7年に延長されます。

- 延長される4年間(相続開始前3年超7年以内)に受けた贈与については、総額100万円まで相続財産に加算されません。

- 2027年1月以降発生の相続から、加算期間が順次延長され、加算期間が7年となるのは2031年1月以降となります。

【加算期間等の考え方】

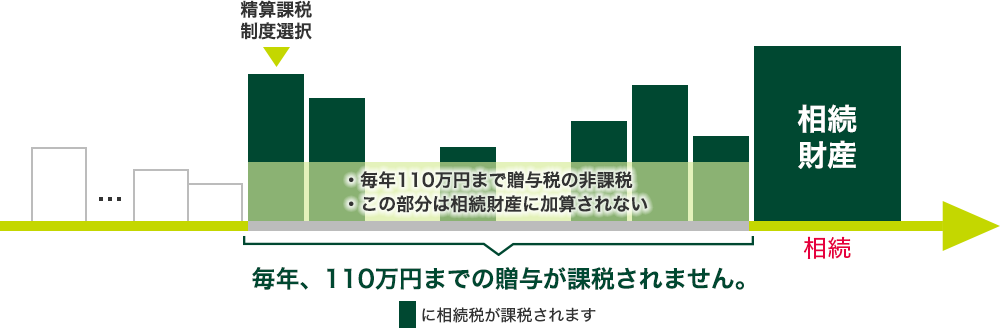

- 2相続時精算課税制度

- 暦年課税の基礎控除とは別に毎年110万円の基礎控除が創設されました。

- 贈与額が年110万円以下の場合は申告不要になります。

- 年110万円以下の贈与であれば相続財産に加算されません。

- 相続時精算課税制度の適用を受けた贈与財産が、土地又は建物である場合において、それらの贈与財産が災害により一定の被害を受けた時は、相続税の計算において当該土地又は建物の評価額を再計算することができるようになりました。

(2024年1月1日以後に生じる災害により被害を受ける場合に適用)

免責事項

当ページのいかなる内容も将来の運用成果、市場環境の変動等を示唆、保証するものではありません。

当ページの掲載資料および内容は作成時点の法令、その他情報に基づき作成されていますが、今後の改正等により、取り扱いが異なる場合等があり、将来予告なく変更されることがあります。当ページは信頼できると判断した情報等に基づき作成しておりますが、情報の正確性、完全性についてSMBC日興証券が保証するものではありません。

当ページの内容にかかわらず、お取引に伴う税制の適用はお客さまの個別の状況に応じて取り扱いが異なる場合があります。個別具体的なケースにかかる税務上の取り扱い等につきましては、税理士・税務署等にご相談ください。

当ページの内容はSMBC日興証券が有価証券の売買その他取引等を誘引する又は投資勧誘を目的として提供するものではありません。投資判断の最終決定は、ご自身の判断と責任で行ってください。

当ページに掲載の動画、静止画、記事等の情報は、収録時点のものであり、その後、変更されている場合があります。最新の情報は、ご自身でご確認ください。

コンテンツの内容に対する改変、修正、追加等の一切の行為を禁止いたします。