2023年度の税制改正の内容

2023年度の税制改正の内容

NISAの抜本的拡充・恒久化

2023年度改正税法の成立に伴い、以下の改正が行われました。

- NISA制度の見直し

2024年以降、NISAの抜本的拡充・恒久化が図られ、新しいNISAが導入されます。新しいNISAでは、非課税保有期間の無期限化、口座開設期間の恒久化が措置されました。年間投資枠は、つみたてNISAの後継となる「つみたて投資枠」が年間120万円まで、一般NISAの後継となる「成長投資枠」が年間240万円までとなり、両者の併用も可能となります。ただし、年間投資枠に加え、1人1,800万円(うち成長投資枠は1,200万円)の非課税保有限度額が新たに設定されます。

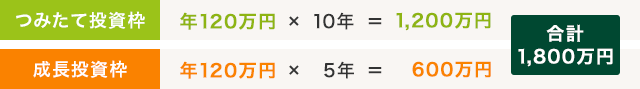

利用例① つみたて投資枠(年間上限額)のみ利用

※成長投資枠を利用しない場合、つみたて投資枠のみで1,800万円利用可能 利用例② つみたて投資枠(年間上限額)+成長投資枠

相続税・贈与税の一体化

- 暦年課税制度における相続前贈与の加算期間の延長

暦年課税制度では、相続開始前3年以内の贈与について、基礎控除部分も含めて相続財産に加算することとされていますが、その加算期間が7年に延長されます。2024年1月1日以降に受けた贈与から対象となり、相続前贈与の加算期間は2027年1月1日から順次延長されます。その際、延長する4年間に受けた贈与については総額100万円まで相続財産に加算しないこととされました。

- 相続時精算課税制度の見直し

相続時精算課税制度において、暦年課税の基礎控除とは別途、年110万円の基礎控除が創設されました。贈与があった年の贈与税の計算上、課税価格から年110万円まで控除できるとともに、相続時の相続財産へ加算する累積贈与額は、基礎控除後の残額となります。この改正は、2024年1月1日以降に贈与により取得する財産に係る相続税又は贈与税に適用されます。

また、相続開始時までに贈与財産の価額が下落した場合であっても、財産の評価は贈与時点の価額となっているため、災害特例として、贈与により取得した土地・建物が、災害により一定の被害を受けた場合には相続時に再計算できる措置も講じられました。

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

免責事項

当ページのいかなる内容も将来の運用成果、市場環境の変動等を示唆、保証するものではありません。

当ページの掲載資料および内容は作成時点の法令、その他情報に基づき作成されていますが、今後の改正等により、取り扱いが異なる場合等があり、将来予告なく変更されることがあります。当ページは信頼できると判断した情報等に基づき作成しておりますが、情報の正確性、完全性についてSMBC日興証券が保証するものではありません。

当ページの内容にかかわらず、お取引に伴う税制の適用はお客さまの個別の状況に応じて取り扱いが異なる場合があります。個別具体的なケースにかかる税務上の取り扱い等につきましては、税理士・税務署等にご相談ください。

当ページの内容はSMBC日興証券が有価証券の売買その他取引等を誘引する又は投資勧誘を目的として提供するものではありません。投資判断の最終決定は、ご自身の判断と責任で行ってください。

当ページに掲載の動画、静止画、記事等の情報は、収録時点のものであり、その後、変更されている場合があります。最新の情報は、ご自身でご確認ください。

コンテンツの内容に対する改変、修正、追加等の一切の行為を禁止いたします。

- ※本資料は2023年4月1日現在の法令その他の情報に基づき作成されていますが、今後の改正等により、取り扱いが異なる場合があります。