FPの相続コラム「子々孫々へ遺す想い」【第65回】

【第65回】2024年から贈与が変わる 〜ご家族みんなで話し合い早め早めの対策を〜

2022年12月29日

FPの相続コラム「子々孫々へ遺す想い」では、相続に関連したお役立ち情報から最新の話題までをお伝えいたします。第65回目のコラムは、12月16日に公表された令和5年度税制改正大綱より「生前贈与の改正(案)」に関するお話です。

暦年贈与のルールが厳格化

「贈与」と言われて思い浮かぶのは年間110万円まで非課税で、110万円を超えた分について税金を納める「暦年贈与」だと思います。この暦年贈与は贈与する相手も贈与資金の利用目的も自由であるため、子や孫、場合によっては嫁や婿等にまでコツコツと毎年贈与することにより相続時の財産を減らし、相続税の負担軽減を図る手法として広く知られ、利用されています。一方、この制度は適切な負担を伴うことなく次世代に財産を引き継がせることができる金持ち優遇制度ではないかとの声もあり問題視されていました。

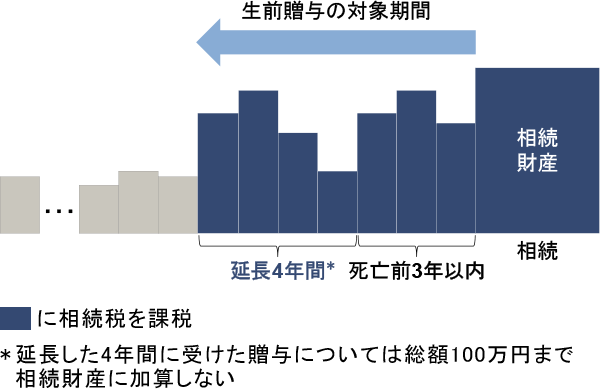

そこで今回の改正案では、亡くなった方が亡くなる前3年以内に行った贈与はすべて相続財産とみなして加算し、相続税の課税対象とする制度について、「3年」という期間を「7年」に延長し課税強化することとされました(支払い済みの贈与税は相続税から差し引かれます)。

では、 現行制度の「3年」と改正案の「7年」ではどのくらい相続税額が違うのでしょうか?例えば、相続時に預金3億円を保有する2人の子を持つ父親が、亡くなる直前10年間に2人の子に各々毎年300万円ずつ生前贈与をした場合、相続財産への加算が4年分増えることにより相続税額は合計で728万円※も増税になると試算されます。この例からも分かるように高齢の方が相続税の負担軽減のために駆け込みで推定相続人に暦年贈与を行い、財産を減らそうと思っても、7年分の贈与が相続財産として加算されるため相続税の軽減効果が思い通りに得られない可能性が高まりました。今後、暦年贈与を利用した相続対策を検討されている方は、早い時期から計画的に贈与を行う必要があると言えそうです。ただし、7年分の生前贈与が相続財産に加算される人は、相続や遺言で相続財産をもらった人が対象であり、相続や遺言で財産をもらっていない孫等への贈与には影響がありません。そのためそのような孫等を贈与対象者として行う暦年贈与は今後も相続対策として有効だと思われます。

相続時精算課税制度は使いやすく

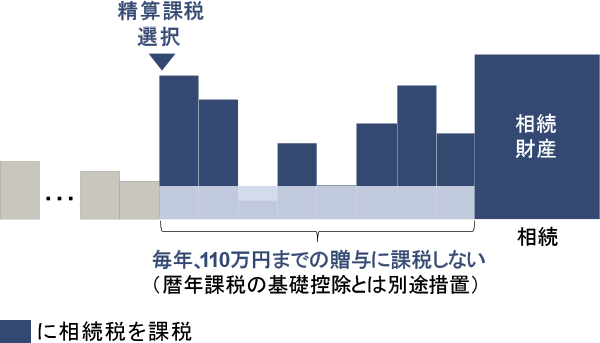

次にもう一つの贈与税の制度である「相続時精算課税制度」の改正案です。この制度は、60歳以上の親・祖父母から1月1日現在で18歳以上の子・孫が贈与により財産を取得する際、贈与者ごとに2,500万円まで贈与税が非課税となりますが、その贈与者の相続発生時には贈与財産をすべて相続財産に加算して相続税を課税するという制度です。現行この制度は、暦年贈与と異なり基礎控除額がなく、一度相続時精算課税制度を選択すると暦年贈与に戻すこともできず、少額の贈与でも贈与税申告が必要である等、使い勝手の良い制度とは言えません。実際の利用者数も暦年贈与の10分の1以下と人気のない贈与税の制度となっていました。

そこで今回の改正案では、相続時精算課税制度についても年間110万円の基礎控除額を別途設け、基礎控除額以下での贈与は申告不要、さらに相続財産を計算する際もこの基礎控除額以下での贈与分は相続財産に加算しないとされる見込みです。

このことにより、相続時精算課税制度の使い勝手は一気に良くなると思われます。生前贈与を毎年110万円の基礎控除額以下で行っている方は、相続税に加算される期間が7年となる暦年贈与より、基礎控除額以下であれば年数に関係なく加算されない相続時精算課税制度を利用した方が税負担を軽減できることになるのではないでしょうか。

早め早めの対策を

今回の改正案は2024年1月1日以降に行った贈与に適用される見込みです。そのため2023年末までは基礎控除額の110万円にこだわらずにシミュレーション等を行いできるだけ最適な金額を「暦年贈与」で行う方が多いのではないかと思われます。 2024年以降の生前贈与については、改正案の内容も踏まえて2つの贈与税の制度を比較検討し、どちらを採用するかを判断することが必要となったと言えそうです。

- ※現行制度と改正案における相続税額の比較例

被相続人:父

相続人:子供2人

遺産:預金3億円

生前贈与:暦年贈与で子供2人に毎年300万円ずつ贈与

贈与期間:被相続人が亡くなる直前の10年間

【10年間すべて現行制度で贈与】

相続財産:預金3億円+贈与財産の加算分1,800万円(300万円×2名×3年)=3億1,800万円

相続税額:7,526万円(贈与税額控除後)

【10年間すべて改正案で贈与】

相続財産:預金3億円+贈与財産の加算分4,200万円(300万円×2名×7年)- 緩和措置※200万円(100万円×2名)=3億4,000万円

相続税額:8,254万円(贈与税額控除後)

- ※緩和措置:延長した4年間に受けた贈与について総額100万円までは相続財産に加算しない

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

免責事項

当ページのいかなる内容も将来の運用成果、市場環境の変動等を示唆、保証するものではありません。

当ページの掲載資料および内容は作成時点の法令、その他情報に基づき作成されていますが、今後の改正等により、取り扱いが異なる場合等があり、将来予告なく変更されることがあります。当ページは信頼できると判断した情報等に基づき作成しておりますが、情報の正確性、完全性についてSMBC日興証券が保証するものではありません。

当ページの内容にかかわらず、お取引に伴う税制の適用はお客さまの個別の状況に応じて取り扱いが異なる場合があります。個別具体的なケースにかかる税務上の取り扱い等につきましては、税理士・税務署等にご相談ください。

当ページの内容はSMBC日興証券が有価証券の売買その他取引等を誘引する又は投資勧誘を目的として提供するものではありません。投資判断の最終決定は、ご自身の判断と責任で行ってください。

当ページに掲載の動画、静止画、記事等の情報は、収録時点のものであり、その後、変更されている場合があります。最新の情報は、ご自身でご確認ください。

コンテンツの内容に対する改変、修正、追加等の一切の行為を禁止いたします。