FXのリスク

FXは、レバレッジ取引により大きな収益を得ることがある半面、大きな損失が生じることもあります。取引を開始する際はその仕組みやリスクについて十分に理解するとともに、お客さま自らの資金力、投資目的および投資経験等を鑑み判断することが重要です。

ここでは、FXの主なリスクについてわかりやすくご説明します。

価格変動リスク

取引の対象となる通貨ペアのレートは市場の状況により24時間変動します。FXではレートが予想と反対の方向へ動いた場合(買ポジションの場合は下落、売ポリションの場合は上昇)、その変動により損失が生じるおそれがあります。また、 FXはレバレッジ取引ができるため、為替レートの変動率に比べ証拠金の損益の変動率が大きく、レートが急激に変動した場合、損失が預け入れた証拠金を上回ることがあります。

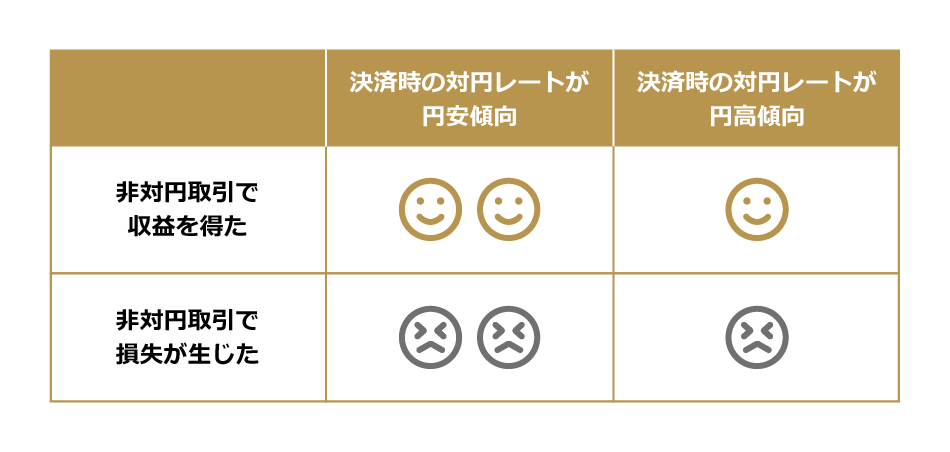

非対円取引での価格変動リスク

決済通貨が円でない通貨ペアの取引を非対円取引といいます。非対円取引の場合、決済レートの変動と対円レートの変動の2つの価格変動リスクが存在することになります。

例えばEUR/USD=1.20で1,000通貨を新規注文し、その後EUR/USD=1.17まで下落、損切りの決済を行った場合には以下のようになります。

損失=30ドル[‐30=(1.17-1.20)×1,000通貨]

(1ドル110円の場合)損失=3,300円

[ -3,300 =-30ドル×110]

(1ドル90円の場合)損失=2,700円

[ -2,700 =-30ドル×90]

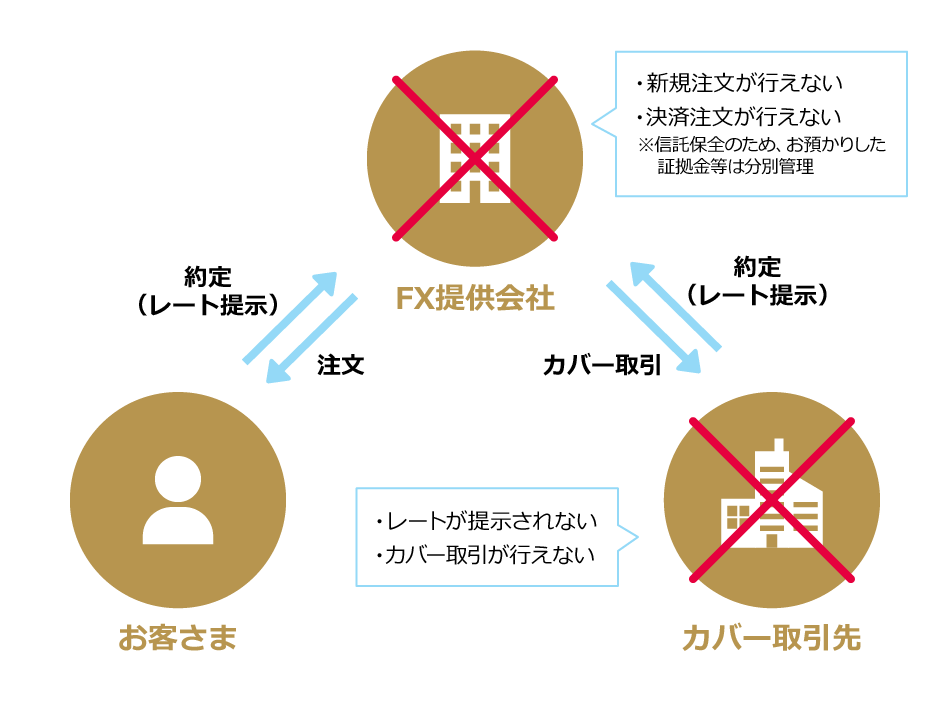

信用リスク

FXは、FX提供会社とお客さまの相対取引のため、取引の相手方となるFX提供会社の信用状況(業務または財産の状況)によってはお客さまに損失が生じるおそれがあります。またFX提供会社は、適宜カバー取引を行います。このため、カバー取引先の信用状況によってもお客さまに損失が生じるおそれがあります。

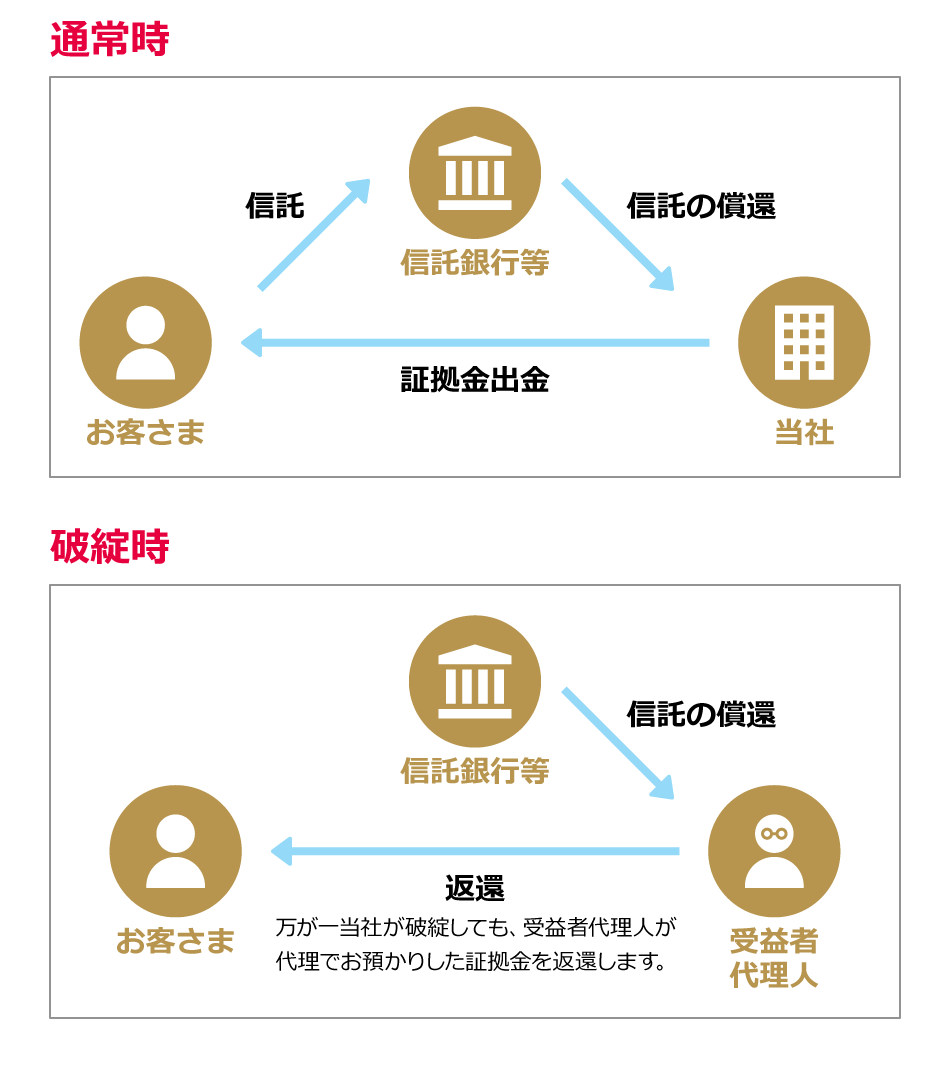

信託保全について

当社はお客さまからお預りした証拠金およびお客さまの取引の結果として生じた受け渡しが完了している収益、未決済・未受け渡しのポジションに関する損益については、三井住友銀行による金銭信託により、当社の自己資金と区分して管理しています。

- 関連ページ

スワップポイントに関するリスク

ポジションを翌営業日に持ち越すこと(ロールオーバー)でスワップポイントの受け払いが発生します。スワップポイントは通貨ペアの市場金利を源泉とし決定されるため、通貨ペアごとにスワップポイントの受け払いが発生するサイドが異なります。単に買ポジションを保有していれば受け取れるものではなく、市場金利の低い通貨を買い、高い通貨を売る場合、スワップポイントを支払うことになります。また、スワップポイントは日々変動するため、市場金利等の動向次第では、受け取りから支払いに転じ、損失が生じるおそれがあります。ロールオーバーする場合はスワップカレンダーを参照し、スワップポイントを確認する必要があります。

- 関連ページ

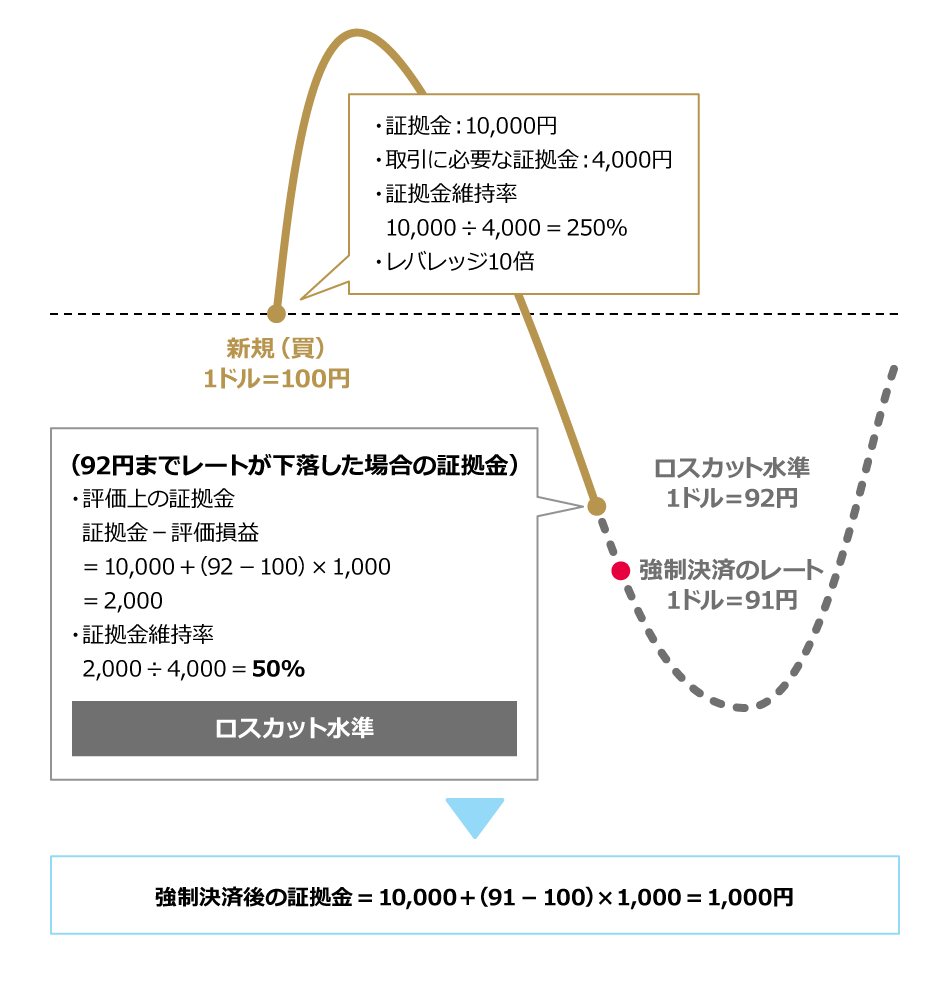

ロスカットリスク

一般的には、各社ごとに定めるロスカット水準に達すると、ロスカットルールに基づきすべてのポジションを自動的に強制決済します。

ロスカットのイメージ

例えば、ロスカット水準を証拠金維持率50%とし、証拠金10,000円の状態でUSD/JPY100円で1,000通貨の新規取引(買い)を行ったとすると以下のようになります。

- ※「ロスカット」イメージをわかりやすく説明するため、他の注文やポジション等はないものとしています。

- ※スプレッド・スワップポイント等は考慮していません。

- ※実際の取引では、為替レートの変動にともない、証拠金維持率も変動します。

ロスカットが行われた場合でも、週末や年末などのマーケット休場、不測の停止等、レートの急激な変動や、有効なレートが存在せず決済までに時間を要した場合、損失が預け入れた証拠金額を上回ることがあります。

損失が預け入れた証拠金額を上回る事例

以下のような買い注文を行った場合、1.、2.のようなケースで損失が証拠金を上回るおそれがあります。

USD/JPY=100円・1,000通貨を買い

証拠金:10,000円、必要証拠金:4,000円

ロスカット水準:92円

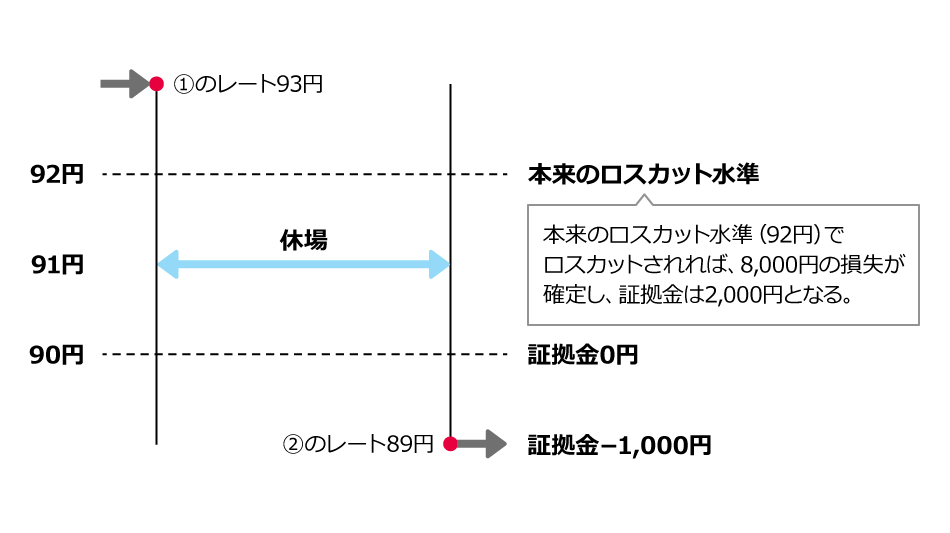

- 1. マーケット休場、不測の停止によるもの

-

①の時点では証拠金(評価上)は3,000円

不測の停止によりレートが配信されず、配信再開後、②の時点でロスカットが執行され、決済となる。結果、証拠金はマイナス1,000円となった。

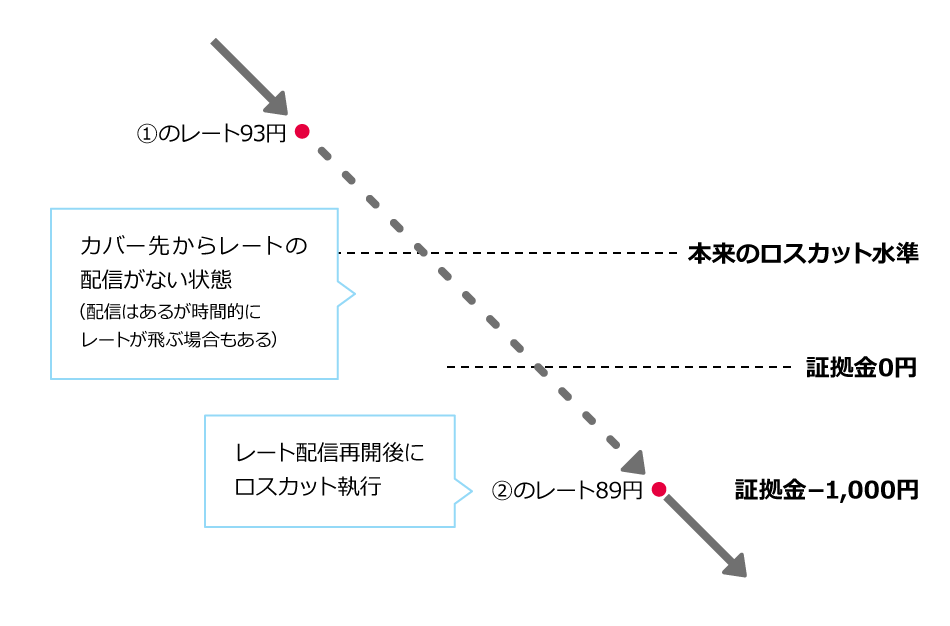

- 2. 流動性枯渇によるもの

-

相場急変によりカバー先からレート供給がなくなったため、お客さまにもレート提示、売買約定が行えなかった。再開後、②の時点でロスカットが執行され、決済となる。結果、証拠金はマイナス1,000円となった。

- ※同じ4円の変動でもレートが供給されていれば想定どおりにロスカットが執行され損失が証拠金を上回ることはない。

- 関連ページ

流動性リスク

主要国の祝日や市場のクローズ間際、市場のオープン時などの流動性が低下したマーケットの状況によっては、為替レートの提示や注文の成立が困難になることがあります。また、スプレッドも大きく広がることがあるため、注意が必要です。

- 関連ページ

システムに関するリスク

FXはシステムを利用する取引が多く、以下のリスクが発生するおそれがあります。

- お客さまが注文の入力を誤った場合、意図した注文が成立しない、もしくは意図しない注文が成立する可能性があります。

- 取引システム、金融商品取引業者、およびお客さまご自身の通信・システム機器の故障、通信障害など様々な要因により、為替レートの提示、注文の発注、執行、確認、取消、訂正などが行えないおそれがあり、損失が生ずるおそれがあります。

- 認証に用いられる口座番号・パスワードなどの情報が漏洩した場合、その情報を第三者が悪用することによってお客さまに損失が生じるおそれがあります。

その他のリスク

その他にも以下のようなリスクが発生するおそれがあります。

- 相場状況の急変により、売値と買値のスプレッド幅の拡大やスリッページの発生等、お客さまの意図した取引が行えないおそれがあります。

- 天災地変、戦争、テロ、政変、ストライキ、外貨事情の急変、外国為替市場の閉鎖などの事由により、お取引が制限される可能性があり、お客さまに損失が生じるおそれがあります。

- FX等に関する税制や法律が変更された場合、本取引が現状より不利な取り扱いとなる可能性があります。

- 関連ページ

お問い合わせ先

- スマートフォンでのお問い合わせ

- 「日興FX」専用ダイヤル

-

平日 8:00〜18:00

※祝日・年末年始を除く

- ※ナビダイヤルは通話料が発生します。(固定電話:3分9.35円【税込】、携帯電話:20秒11円【税込】)

- ※携帯電話料金プランの無料通話等を適用させる場合は050-3614-9213をご利用ください。

証券口座(ダイレクトコース)が必要です。

「日興FX」をはじめるなら

今すぐ口座開設

口座をお持ちのお客さま

ご留意事項

本取引は、金融商品取引法において、個人の投資者に対して訪問又は電話をかけることによる不招請勧誘の禁止対象とされている商品です。

「日興FX」には、取引手数料はかかりません。ただし、当社が提示する通貨の価格の売値と買値の間には差額(スプレッド)があります。また、非対円通貨取引においては円貨への換算に伴うスプレッドがあります。スプレッドは、市場の状況によって変化しますので常に一定ではありません。お客さまの約定結果による実質的なスプレッドは当社が広告で表示しているスプレッドと合致しない場合があります。当社が広告で表示しているスプレッドはお取引の際のスプレッドを保証するものではありません。

「日興FX」は当社が提供する外国為替証拠金取引です。外国為替証拠金取引は、取引通貨の価格変動(非対円通貨取引の場合は、当該通貨ペアの基準通貨の円に対する価格変動を含みます)により損失が生じるおそれがあります。スワップポイントは取引する通貨ペアの金利情勢等によって日々変化する為、受け取りもしくは支払いの金額が変動したり、スワップポイントが受け取りから支払いに転じるおそれがあります。外国為替証拠金取引は少額の証拠金で、差し入れた証拠金を上回る額の取引を行うことができるため、証拠金の額を超える大きな損失が生じるおそれがあります。証拠金維持率が、当社の定める水準を下回った場合、お客さまのご意思に関わらず、未決済建玉の全てに対して強制決済を行います(ロスカットルール)。ロスカットルールは、お客さまの損失を一定の範囲に限定できるものではなく、急激な相場変動等により、差し入れた証拠金以上の損失が生じるおそれがあります。

外国為替証拠金取引は、金融商品取引法37条の6の規定(クーリング・オフに関する規定)の適用はありません。

「日興FX」では、事前に当社が定める所要の証拠金を日本円の現金で差し入れていただきます(代用有価証券や外貨での受入はいたしません)。証拠金は、取引額に通貨ペアごとに定められた証拠金率(最低4%)を乗じて算出された金額以上が必要です。証拠金率は市場の状況など取引環境の変化に応じて、当社の判断により変更する場合があります。取引額の証拠金の額に対する比率(レバレッジ)は、最大25倍になります。

実際の取引の際には「外国為替証拠金取引説明書(契約締結前交付書面)」等をよくお読みいただき、内容を十分ご理解のうえ、ご自身でご判断ください。