FXとは

FXとは「Foreign Exchange」を略した言葉で、日本語にすると「外国為替」、最近では「外国為替証拠金取引」という意味で使われています。

一般的には、FXを取り扱う金融商品取引業者(以下「FX提供会社」と言います)を通して取引を行う「店頭取引」、が主流ですが、そのほかにも「取引所取引」という取引方法があります。このページでは、「店頭取引のFX」(以下FX)の仕組みやリスクなどをわかりやすく解説します。

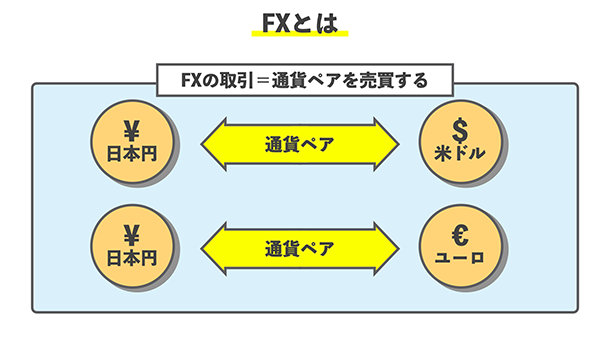

FXは日本円や米ドル、ユーロ、ポンドなどの2つの通貨(通貨ペア)を選択し、一方を買って、一方を売る取引です。通貨ペアのレートはそのときどきによって変わるため、売買の差額によって利益を得ることを主な目的として、取引が行われています。

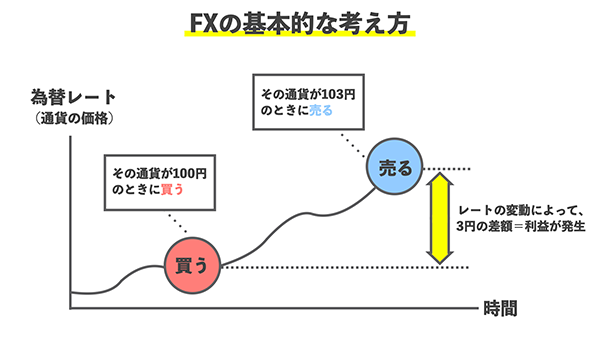

この例のように、FXの簡単な考え方として「ある通貨ペアが値下がりしていたら買う」「その買った通貨ペアが値上がりしたら売る」という取引で利益を狙う方法があります。

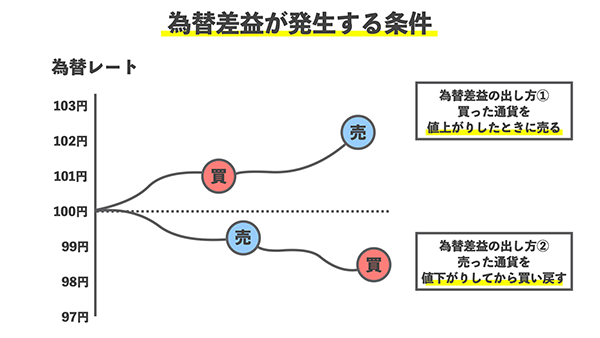

または、その反対に「ある通貨が値上がりしたところで売り」、「値下がりしたところで買う」のように、売ることから始めて利益を狙う方法もあります。

こういった売り→買い、買い→売りの取引を、状況に応じて繰り返すことで利益の積み上げを目指していくのがFXです。

このような取引を、土日を除くほぼ24時間できるのがFXの特徴です。

元手が少なくても大きな利益を狙う「レバレッジ」

また、FXでは「レバレッジ」という仕組みを使うことによって、自分が用意した資金(「証拠金」と言います)の最大25倍の額の取引ができます。

少ない資金でも大きな金額の取引をすることができるので、レバレッジや取引の仕組みについてもよく理解しておくと良いでしょう。

特に、損失が出た場合も金額が大きくなってしまうので、「諸刃の剣」だということを理解して、レバレッジを意識しながら取引をしましょう(このページの「FXのリスク」でも解説します)。

FXのそもそもの仕組み、レバレッジ、取引後の流れについてより詳しい解説はこちら

FXでは、2つの方法で利益を得ることができます。

FXの利益①「為替差益」

1つは、上の章で解説したように、ある通貨ペアで売買をして、その差額で利益を得る方法で、「為替差益」と言います。

ただし、同じ通貨ペアでも「売り値」(Bid)と「買い値」(Ask)が存在します。このBidとAskの価格差を「スプレッド」といい、これが実質的な取引のコストになるので、知っておきましょう。

スプレッドに関する詳しい解説はこちら

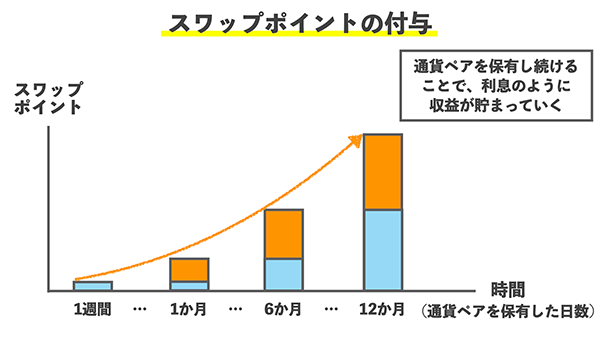

FXの利益②「スワップポイント」

為替差益に加えて、長期保有することで利息のような利益を得られる場合があります。これを「スワップポイント」と言います。スワップポイントは頻繁に売り買いをせずとも、長期的にFXで利益を得られる可能性があるので、どちらについても理解しておくことが重要です。

FXで得られる2つの収益についての詳しい解説はこちら

FXはレバレッジという仕組みをうまく活用することで、資金が少ない場合でも大きな利益を得ることができたり、自分のライフスタイルに合わせて24時間いつでも取引ができたりといったメリットがあります。

しかし、他の投資と同じように損失が出る可能性もあります。そのため、FXではどのようなリスクがあるのかを事前に知っておくことが大切です。

ロスカット

FXを始める上で知っておきたいリスクとして、ここでは「ロスカット」とそれに伴う「元本超過損」について解説します。

ロスカットとは、証拠金の比率がある基準に達した場合、強制的に決済(決済とは反対売買により取引を終了させること)が行われる仕組みです。たとえ一時的にでも基準を下回ると、ロスカットとなりますので注意しましょう。

ロスカットの基準はFX提供会社ごとに違いますが、基本的には「証拠金維持率」という考え方が使われています。これは預け入れた証拠金とその時点での評価損益の合計額に対する取引に必要な証拠金の比率です。

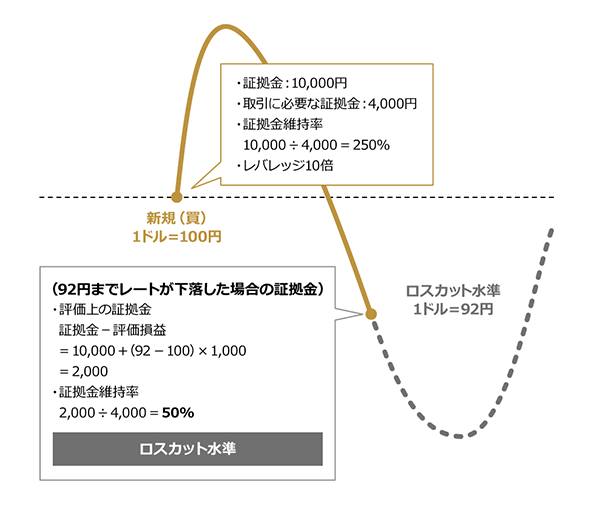

下の図は、証拠金維持率が50%を割った時にロスカットが行われる場合のイメージです。

証拠金が10,000円で、米ドル/円100円の時に、レバレッジ10倍で1,000通貨の買い注文をしたとします(表中、一番左の金色の点)。この条件で取引をする時、必要な証拠金は4,000円です。

しかしその後、1ドルが92円まで値下がりしたとします。この時点で仮に決済を行った場合、証拠金は2,000円に目減りします。この仮の証拠金のことを、上の図では「評価上の証拠金」と書いています。

評価上の証拠金(2,000円)が、取引に必要な証拠金(4,000円)の50%になってしまったので、この時点でロスカットによる決済が行われ、証拠金は残り2,000円となりました。(相場の急変時等はロスカット水準よりも更に不利なレートで決済される可能性があります)

元本超過損失が出る場合

また、ロスカットが行われるタイミングによっては、証拠金がマイナスになってしまう場合もあります。これが元本超過損失です。

上の図では、92円になった時点ですぐにロスカットがされましたが、条件によってはそうならない場合もあります。たとえば、相場が急変動しロスカット水準のレートよりも低い1ドル=89円になった場合、その時点でロスカットが行われ、証拠金が-1,000円になってしまい、証拠金を追加で預け入れなければならなくなります。

こうしたリスクは、証拠金の額やレバレッジの割合、取引する外貨の量によって変わります。FXを始めたばかりのうちは、大きな利益を狙おうとせず、低いレバレッジで始めてみるのが良いでしょう。

取引を始める前に十分理解しておくべき、主な「FXのリスク」の解説はこちら

FX取引を実際に始める際には、通貨ペア(どの通貨同士の取引をするか)を選ぶことに加えて、注文の方法も選ぶことができます。

為替の値動きや、自分で決めた売り買いの条件に沿って賢く取引をするためにも、注文方法を理解しておくことも大切です。

特に、FXというと昼夜問わず画面に張り付いて為替の値動きをチェックし続けるようなイメージを抱く方もいるかもしれません。しかし、こうした注文方法を理解しておけば、自分の狙った売買のタイミングを見逃すことなく取引することができます。

SMBC日興証券では、あらかじめ取引する価格を設定する注文方法や、新規注文と決済注文の両方の価格を設定する注文方法など、8種類の注文方法を採用していますので、まずはそれらの理解を深めてみることから始めてみましょう。

「日興FX」でも採用している8種類の「FXの注文方法」についての詳しい解説はこちら

FX提供会社に預け入れた資金を使って取引するため、取引で得た利益を現金として引き出す場合は、「利益確定」(決済)という工程を挟みます。

FX取引は決済をすることによって、利益または損失が確定します。

また、1度の取引だけでなく、年間取引のトータルで利益が出ている場合、損失が出ている場合、どちらかによって対応方法が異なります。

FXにかかる税金の考え方や、確定申告についての詳しい解説はこちら

お問い合わせ先

- スマートフォンでのお問い合わせ

- 「日興FX」専用ダイヤル

-

平日 8:00~18:00

※祝日・年末年始を除く

- ※ナビダイヤルは通話料が発生します。(固定電話:3分9.35円【税込】、携帯電話:20秒11円【税込】)

- ※携帯電話料金プランの無料通話等を適用させる場合は050-3614-9213をご利用ください。

証券口座(ダイレクトコース)が必要です。

「日興FX」をはじめるなら

今すぐ口座開設

口座をお持ちのお客さま

ご留意事項

本取引は、金融商品取引法において、個人の投資者に対して訪問又は電話をかけることによる不招請勧誘の禁止対象とされている商品です。

「日興FX」には、取引手数料はかかりません。ただし、当社が提示する通貨の価格の売値と買値の間には差額(スプレッド)があります。また、非対円通貨取引においては円貨への換算に伴うスプレッドがあります。スプレッドは、市場の状況によって変化しますので常に一定ではありません。お客さまの約定結果による実質的なスプレッドは当社が広告で表示しているスプレッドと合致しない場合があります。当社が広告で表示しているスプレッドはお取引の際のスプレッドを保証するものではありません。

「日興FX」は当社が提供する外国為替証拠金取引です。外国為替証拠金取引は、取引通貨の価格変動(非対円通貨取引の場合は、当該通貨ペアの基準通貨の円に対する価格変動を含みます)により損失が生じるおそれがあります。スワップポイントは取引する通貨ペアの金利情勢等によって日々変化する為、受け取りもしくは支払いの金額が変動したり、スワップポイントが受け取りから支払いに転じるおそれがあります。外国為替証拠金取引は少額の証拠金で、差し入れた証拠金を上回る額の取引を行うことができるため、証拠金の額を超える大きな損失が生じるおそれがあります。証拠金維持率が、当社の定める水準を下回った場合、お客さまのご意思に関わらず、未決済建玉の全てに対して強制決済を行います(ロスカットルール)。ロスカットルールは、お客さまの損失を一定の範囲に限定できるものではなく、急激な相場変動等により、差し入れた証拠金以上の損失が生じるおそれがあります。

外国為替証拠金取引は、金融商品取引法37条の6の規定(クーリング・オフに関する規定)の適用はありません。

「日興FX」では、事前に当社が定める所要の証拠金を日本円の現金で差し入れていただきます(代用有価証券や外貨での受入はいたしません)。証拠金は、取引額に通貨ペアごとに定められた証拠金率(最低4%)を乗じて算出された金額以上が必要です。証拠金率は市場の状況など取引環境の変化に応じて、当社の判断により変更する場合があります。取引額の証拠金の額に対する比率(レバレッジ)は、最大25倍になります。

実際の取引の際には「外国為替証拠金取引説明書(契約締結前交付書面)」等をよくお読みいただき、内容を十分ご理解のうえ、ご自身でご判断ください。