信用取引が「危険」と言われる理由

信用取引はよく危険だと言われます。その理由は現物取引にはない自己資金以上の損失が発生することやコストが発生するからです。

しかしながら、適切な建玉管理を行えば、必要以上に恐れることはありません。その対処方法についてご説明致します。

そもそもなぜ「危険」だと言われるのか

信用取引では、保証金(現金または上場株式等)を証券会社に預けることで、保証金の約3.3倍までの金額の取引をすることができます。これをレバレッジ(てこ)といいます。レバレッジのメリットとデメリットについて、具体的な数字を挙げて説明します。

| 運用条件 | 株価が1/2になった 場合の損失額 |

残る資産 | 残る負債 |

|---|---|---|---|

| 【現物取引】 自己資金のみの場合の運用50万円 |

50万×1/2=25万円 損失は25万円 |

資産25万円 | 負債0円 |

| 【信用取引】 自己資金50万円を保証金として信用取引で合計150万円を運用 |

150万×1/2=75万円 損失は75万円 |

資産0円 | 負債25万円 |

現物取引の場合、自己資金が50万円なら取引できる金額も50万円です。しかし、信用取引なら、50万円の自己資金(保証金)の場合、最大で約3.3倍の約166万円までの取引が可能です。このように、自己資金が同じ50万円でも信用取引なら現物取引の約3.3倍の取引が行えるというメリットがあります。

ただし、デメリットもあります。上記の表を例とすると、現物取引なら、自己資金50万円の場合、50万円の株を買い、株価が1/2になれば、損失は25万円で残る資産は25万円となり、負債はありません。しかし、信用取引でレバレッジ3倍の150万円の株を信用買いし、株価が1/2になった場合に損失は75万円となるので、25万円の負債を背負うことになります。

このように、信用取引は自己資金の最大約3.3倍の取引が行えるというメリットがありますが、株価が大きく値下がりすると、自己資金以上の損失が発生し負債が残るかもしれないというデメリットがあるため危険だと言われるのです。

レバレッジのかけ方で適切なリスクコントロールができる

損失や利益はレバレッジに比例します。ですので、自分がどの程度の損失額を許容できるかをあらかじめ想定しましょう。許容範囲内のレバレッジで取引するようにすれば、急な株価変動にも動揺せず、信用取引を有効活用することができます。

初心者の方は、最初はあまりレバレッジをかけ過ぎないようにし、信用取引での運用に慣れるようにするとよいでしょう。

信用取引で、もっとも避けたい「追証」

信用取引では保証金を証券会社に預けて取引をします。そのため、証券会社ごとに決められた最低の保証金維持率を割り込むと追加で保証金を差し出すことになり、これを「追証」といいます。追証が発生する仕組みを解説します。

追証が発生する仕組み

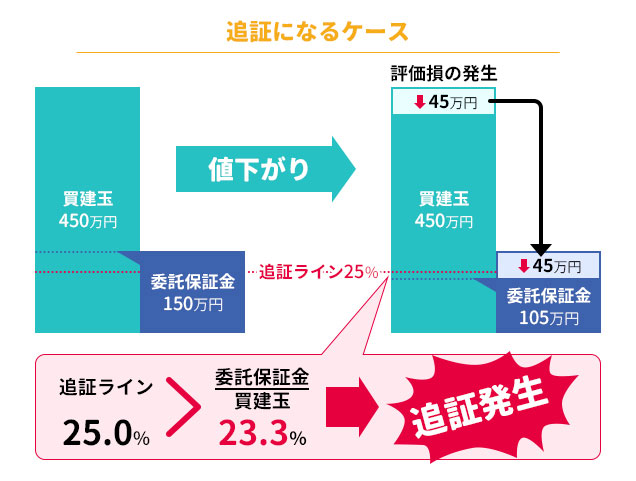

最低の委託保証金維持率は追証ラインとも言われ、証券会社ごとに異なります。日興イージートレード信用取引では25%です。委託保証金維持率は次の計算式で表します。

(委託保証金-建玉評価損)÷建玉総額×100=委託保証金維持率

例えば、上記の図のように委託保証金が150万円でA社の株を450万円買建てした時に株価が値下がりし、45万円の評価(含み)損が発生したとすると、

(150万円-45万円)÷450万円×100=23.3%

となり、25%を下回るので追証が発生し追加の保証金を入金しなくてはいけなくなります。

- ※取引にかかる諸費用等は考慮していません

追証を発生させないためには

追証を発生させないためにも委託保証金維持率に常に注意を払う必要があります。

1.レバレッジを抑える

例えば、レバレッジ3倍で取引をしている場合、上記の図のように10%の評価損でも追証が発生します。レバレッジを抑えることで委託保証金維持率も上がり、追証の発生を防ぐことができます。

2.保証金のうち現金も余裕をもって入れておく

現物株を担保とした場合、株価が下がると担保価値が落ちてしまい委託保証金維持率が追証ラインを割ってしまう可能性があります。保証金は、なるべく現金を入れておきましょう。

3.信用二階建て投資をしない

現物株を担保にして、同じ銘柄を信用買いする信用二階建てという投資をしないことです。買った銘柄の株価下落により、現物株でも信用買い建玉でも評価額が下落し二重の含み損が発生するため、ほんのわずかな間に追証が発生してしまうことが起こりえます。

4.自分流の取引ルールでロスカットする

自分で取引ルールを決めて売買をしましょう。ロスカットルールを設け、早めに損切りをするなどの対応が鍵です。「逆指値」をうまく使うとよいでしょう。「逆指値」は「この値段に上がれば買う」「この値段に下がれば売る」という注文方法です。あらかじめ損切りラインを決めておき、逆指値注文で対応してポジション管理すれば、追証の発生を防ぐことができます。

空売りは本当に危険?

信用取引では、現物取引ではできない信用売り「空売り」があります。空売りとは、株を持っていない状態(空)で売り、後で買い戻すことで利益を得る方法のことです。現物買いならチャンスのない下落局面でも、利益を出すことができるのが信用取引です。ただ、「買いは家まで売りは命まで」という相場格言があるほど、怖いモノとされています。しかし、本当に危険なのでしょうか?

空売りの損失可能性は無限大

空売りは証券会社等から株を借り、先に売ります。そして、株価が下がったところを買い戻すことによって利益を得ます。

信用買いの場合は、株価が下がって0円になっても損失は限定的です。信用売りの場合は株価が無限に上昇する可能性があるので、損失の可能性も無限大と言われてきました。

逆日歩(品貸料)に要注意

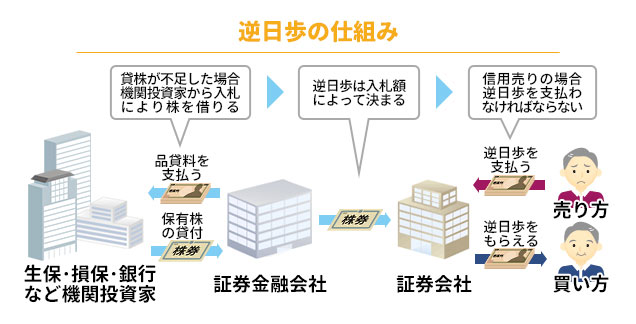

信用売りをしていると注意しなくてはいけないのが「逆日歩」というコストです。「逆日歩」は信用売残高が信用買残高を超えると発生します。証券金融会社は貸し出せる株がなくなってしまうため、入札により機関投資家などの大株主などから株式を調達します。この時の貸出料が「逆日歩」です。

逆日歩は

1株あたりの逆日歩×信用売り株数×建玉の保有日数=逆日歩

で計算されますが、逆日歩の金額は日々、異なりますので費用が大きく膨らむ危険があります。土日祝日など、営業日でない日でも逆日歩は発生します。信用売りをする場合は「逆日歩」にも注意が必要です。特に「逆日歩」が発生している銘柄を信用売りする場合は逆日歩を考慮して、レバレッジを抑え余裕を持った運用に心がけましょう。

信用取引のみにかかるコスト「金利」「貸株料」

信用取引の買いでは証券会社に保証金を預け、お金を借りて取引をするため、借りたお金に対して金利が発生します。これを「買方金利」と言います。

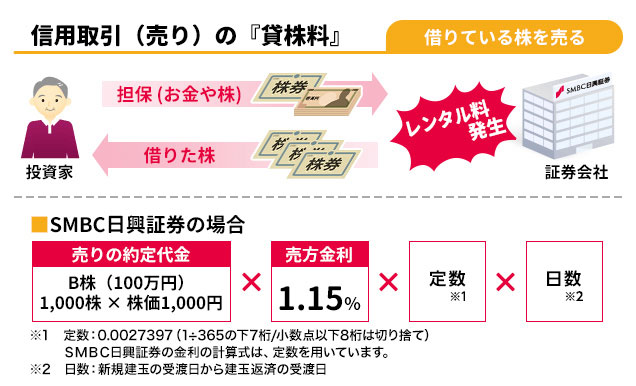

信用売りでは証券会社に保証金を預け、株を借り、その株を売ります。借りている株にはレンタル料が発生します。これを「貸株料」と言います。

日興イージートレード信用取引では「買方金利(年利)は制度信用2.50%、一般信用3.00%」、「貸株料(年利)は制度信用1.15%、一般信用1.40%」(2021年3月現在)です。仕組みを理解していれば、コストコントロールも可能になります。

まとめ

信用取引は「危険」と言われますが、仕組みを理解し、適正なレバレッジや逆指値を使うなどの建玉管理をしながら、リスクコントロールすることができます。

信用取引であれば株価の上昇だけでなく、下落でも運用のチャンスがあります。うまく、リスクコントロールをしながらトレードをしましょう。

合わせて読みたい記事はこちら

信用取引をはじめるなら

今すぐ口座開設

口座をお持ちのお客さま

重要事項(投資する場合のリスク・留意すべき事項)

契約締結前交付書面にはお客さまが投資判断されるために必要な「契約概要」「手数料等」「主なリスク」等が記載されています。お取引の前に契約締結前交付書面をお読みください。

![[ダイレクトコースなら]信用取引の委託手数料0円](/products/img/cmn_bn01.png)