信用取引の「制度信用」と「一般信用」の違い 特徴を知って賢い株取引を

自己資金を超える規模で株式投資を行うことができる信用取引には、「制度信用取引」と「一般信用取引」があります。売買できる銘柄や金利などの違いがあるので、信用取引を始める前にその特徴を知っておきましょう。

この記事では、2つの信用取引の特徴を紹介したうえで、賢い利用方法をお伝えします。

そもそも信用取引とは

信用取引は株式売買の一つの方法ですが、まずはどのような仕組みかを簡単に説明します。

信用取引とは、一定の保証金(担保)を証券会社に預け、保証金の約3.3倍の取引ができる仕組みです。証券会社から資金や株式を借りて、自己資金(保証金)を超えた額で株取引を行うことができます。自己資金だけの投資よりも高い資金効率で運用でき、利益も大きくなるメリットがありますが、その分損失が大きくなるリスクもあります。

信用取引では、お金を借りて株式を買う「信用買い」、株式を借りてそれを売りに出す「信用売り」の2つの取引ができます。どちらの場合も、決められた期日までに借りたお金もしくは株式を返済しなければいけません。

信用買いでは、株式が値上がりしていれば売った差額が利益になります。反対に信用売りでは、売った株式が値下がりしていれば安く買い戻せるので、その差額が利益になります。

信用取引の詳細については、こちらをご覧ください。

2種類の信用取引とその違い

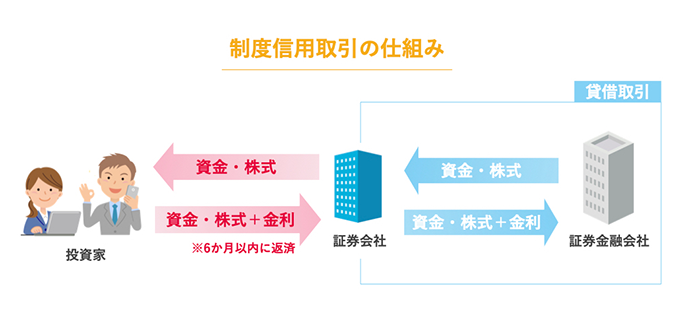

続いて、制度信用取引と一般信用取引を個別に詳しくみていきましょう。制度信用取引の構図を解説します。

制度信用取引

信用取引は、投資家が証券会社から、資金や株式を借りることで取引が実現します。そうなると、証券会社の資金や株式が不足することがあります。このとき証券会社は、「証券金融会社」という機関から、資金や株式を借ります。この証券会社と証券金融会社の間の取引を「貸借取引」といいます。制度信用取引では、貸借取引が存在します。

一般信用取引

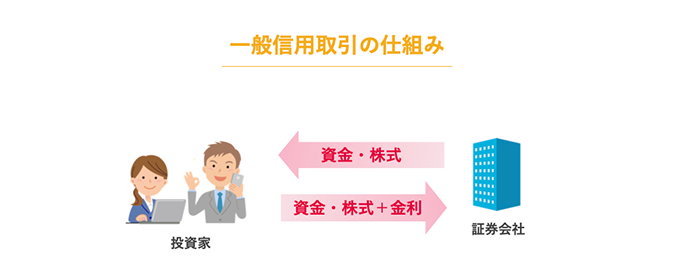

一般信用取引では、「貸借取引」も「証券金融会社」も存在しません。また、この後の比較表で紹介する、証券取引所による制限が少ない取引です。

一般信用取引は投資家と証券会社の間だけで信用取引が完成するので、投資家にとっては自由度が高い信用取引といえるでしょう。

その分、証券会社に返済する金利は、一般的に制度信用取引の金利より高くなります。

制度信用取引と一般信用取引の違い

信用取引には制度信用取引と一般信用取引があり、売買をするときにはいずれかを選択する必要があります。

それぞれの特徴を個別にみる前に、この2つの違いを確認しておきましょう。

| 制度信用取引 | 一般信用取引 | |||

|---|---|---|---|---|

| 売り建て | 買い建て | 売り建て | 買い建て | |

| 返済期限 | 原則6ヶ月 | 原則3年 | ||

| 対象銘柄 | 東証および名証の上場銘柄のうち、取引所が選定した銘柄 売り建て・・・貸借銘柄 買い建て・・・制度信用銘柄

|

売り建て・・・当社が指定した銘柄が取り扱いの対象となります。 買い建て・・・日興イージートレードの対象銘柄のうち原則全上場銘柄が対象となります(上場初日から取引可)。

|

||

| 逆日歩(品貸料) | 証券金融会社が発表する金額を支払い | 証券金融会社が発表する金額を受け取り | なし | |

| 配当落調整金 | 「配当金の額-所得税源泉徴収相当額」を支払い | 「配当金の額-所得税源泉徴収相当額」を受け取り | 「配当金と同額」を支払い | 「配当金の額-所得税源泉徴収相当額」を受け取り |

- ※日興イージートレード信用取引の場合で比較

対象銘柄

制度信用取引で取引できる対象銘柄は、上場銘柄のうち一定の基準を満たした「制度信用銘柄」と「貸借銘柄」に限られます。基準には、「制度信用銘柄選定基準」と「貸借銘柄選定基準」があります。

一般信用取引の対象銘柄は、制度信用取引では売買できない銘柄も含まれ、買いの銘柄は原則上場銘柄で上場初日から取引が可能となる銘柄もあります。売りの銘柄は各証券会社が指定した銘柄で、当社では約1,800銘柄を取り扱っています(2023年7月末現在)。

返済期限

信用取引を行う投資家は、証券会社から資金や株式を借りることになるので、いつか返済する必要があります。その返済期限は、制度信用取引と一般信用取引では異なります。

制度信用取引は、新規建てした日から6カ月以内に返済する必要があります。

一方、一般信用取引での返済期限は、証券会社によって異なります。当社の場合は3年になっています。返済期限を設けていない証券会社もあります。

逆日歩(ぎゃくひぶ)

逆日歩とは、信用売りが活発に行われ、証券会社の保有している株式が不足した場合に、その信用売りをした投資家が支払わなければいけない「足りなくなった株式の調達費用」です。なお、逆日歩は「品貸料」(しながしりょう)ともいいます。制度信用取引では逆日歩(品貸料)を支払わなくてはならないこともありますが、一般信用取引には逆日歩(品貸料)はありません。

配当落調整金

信用取引を行っている場合の配当金相当額の調整処理を指します。信用取引では、買い手(買い建て)は調整額を受け取り、売り手(売り建て)は調整額を支払う必要があります。

金額は配当金から税金(配当課税分)を差し引いたものとなります。なお、一般信用売り建てでは所得税源泉徴収相当額である税金は差し引かれません。

制度信用取引と一般信用取引、どちらがおトク?

では投資家の目線に立つと、制度信用取引と一般信用取引ではどちらが「おトク」なのでしょうか。

| 制度信用取引 | 一般信用取引 | |||

|---|---|---|---|---|

| 売り建て | 買い建て | 売り建て | 買い建て | |

| 株式委託手数料 | ダイレクトコース:無料(0円) 総合コース:支店でのお取引と比べて65%割引※ |

ダイレクトコース:無料(0円) | ||

| 金利 | 0.00% | 2.50% (2021年3月現在) |

0.00% | 3.00% (2021年3月現在) |

| 逆日歩(品貸料) | 証券金融会社が発表する金額を支払い | 証券金融会社が発表する金額を受け取り | なし | |

| 貸株料 | 1.15% | - | 1.40% | - |

| 権利処理等手数料 | なし | 権利確定日をまたいで建てられている場合、建玉毎に対して売買単位あたり55円(税抜50円)。 上場投資信託(ETF)および上場投資証券(ETN)については1売買単位(1単元)あたり5.5円(税抜5円)。 |

なし | 権利確定日をまたいで建てられている場合、建玉毎に対して売買単位あたり55円(税抜50円)。 上場投資信託(ETF)および上場投資証券(ETN)については1売買単位(1単元)あたり5.5円(税抜5円)。 |

- ※日興イージートレード信用取引の場合で比較

制度信用取引の金利は一般的に一般信用取引より低いですが、返済期限が最長6カ月である点には注意する必要があります。長期で株価の値上がり/値下がりを待ちたい場合にはあまり適していません。

逆日歩(品貸料)は、上記で説明したように信用取引の売り方が負担する「事前に想定できないコスト」です。投資家からすると追加の支払いが発生するリスクともいえるので、この点も注意したいところです。

どちらにもメリットとデメリットがあります。そのため、例えば「制度信用取引で取り扱っていない銘柄を信用売りしたい」「信用取引のレバレッジをかけながら、長期の値動きをみたい」といった場合は一般信用取引を使うなど、取引に応じて使い分けるのがよいでしょう。

まとめ

株式投資では「賢い選択」という言葉がよく出てきますが、制度信用取引にするか、一般信用取引を利用するかは、まさに賢い選択が迫られます。

制度信用取引と一般信用取引の違いは、主に金利・貸株料・逆日歩・取扱銘柄・期間の5点です。

制度信用取引は「金利が低いものの、逆日歩が付く場合がある」、一般信用取引の場合は「制度信用取引より金利は高いが逆日歩発生リスクがなく、カバーしている銘柄も多い」など、それぞれのメリット・デメリットがあります。それぞれの特徴を知って、賢く取引しましょう。

合わせて読みたい記事はこちら

信用取引をはじめるなら

今すぐ口座開設

口座をお持ちのお客さま

重要事項(投資する場合のリスク・留意すべき事項)

契約締結前交付書面にはお客さまが投資判断されるために必要な「契約概要」「手数料等」「主なリスク」等が記載されています。お取引の前に契約締結前交付書面をお読みください。