あなたの投資を次のステップに!~分散投資におすすめの債券投資とは?~

投資にはいろいろな種類がありますが、パッと思い浮かぶのはどんなものでしょうか?

積立投資のように比較的少額・長期目線で積み立てをしていくものから、株式や不動産、FX、仮想通貨といったものまで、多くの商品があります。

こうした中で、すでに投資を始めている方に、“次のステップ”としておすすめしたいのが債券投資です。

その一番の理由を挙げると、満期までの利回りを確定でき、値動きが比較的小さいことから、他の投資商品との組み合わせで「堅実さとリターンのバランスがよいポートフォリオ」をつくることができるからです。

このページでは、基礎的な知識やメリット・デメリットを紹介しながら、投資の次のステップとして債券投資が持つ魅力に迫っていきます。

債券投資とは?

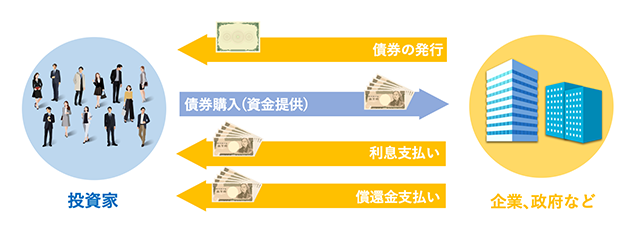

債券は、企業や政府、地方公共団体などが資金を調達する(借りる)ときに発行されます。債券を発行するときには返済期間と利子が決められ、債券を買った(貸した)投資家は満期になると償還金を受け取ることができます。満期までの期間も、定期的に債券の所有者へ利息が支払われます。

満期までの期間や利率は債券によって変わりますが、債券は一般的に購入した資金の「全額が」返還されるという原則は同じです。

なぜ投資先を分散させることが重要か

「すべての卵をひとつのカゴに入れるな」

これは投資の世界に昔からある格言で、分散投資の重要性を指摘しています。

卵を一つのカゴに入れると、カゴを落としたら全ての卵が割れてしまう可能性が高くなります。しかし、複数のカゴに卵を入れておけば、一つのカゴを落として卵が割れてしまっても、他の卵は無事です。

これを投資になぞらえて、「特定のものだけではなく複数商品に投資し、リスクを分散させた方がよい」という教えになっています。

資産を一つの投資商品につぎ込むのではなく、株式、投資信託、債券とさまざまな投資商品を組み合わせてポートフォリオを組むことで、リスクを抑えながらリターンを期待することができます。

もちろん投資の仕方にもよりますが、もし株式を「ハイリスク・ハイリターン」だとするならば、債券は「ミドルリスク・ミドルリターン」だといえます。

たとえば、株式への投資は比較的高いリターンが期待できる一方で、価格変動のリスクは大きくなる傾向にあります。ですが債券は、価格変動が株式よりも小幅で、株式とは異なる値動きになりやすい性質があります。株式と債券に投資をしていれば、もし株式の価格が下落したとしても債券は値上がりしている可能性があり、総額の値動きを小さくする効果が期待できます。これが「資産分散」のメリットです。

債券投資の特徴

ここからは、なぜ分散投資の組み合わせとして債券が良いのか、メリットとデメリットの観点から考えてみいたいと思います。

債券投資の魅力は、次の3つです。

- 1安定した収益性

債券にはあらかじめ利率や償還期間が決められています。このため、利益の見込額を把握し、ライフプランに沿った投資タイミングを決めやすい特徴があります。

- 2安全性が高い

債券には信用力を表す格付けがありますが、こうした指標を参考にすることでリスクをコントロールしながら収益機会を選択できます。

- 3流動性がある

1.と2.のような特徴があるため、償還日前の債券の売買も活発に行われます。債券の種類によりますが、途中で現金化することも可能です。

ただし、債券も株式と同じく日々値動きがあるため、途中売却の際に、選んだ銘柄や市場環境によっては損失(益)が発生する可能性があります。債券を買う際にはその点を覚えておくと良いでしょう。

メリットとデメリット

特徴を踏まえて、メリットとデメリットを一覧で比較してみましょう。

- 定期的な利息収入が得られる

- 償還日に額面金額で償還するため、投資結果を予測しやすく、比較的安全性が高い

- 途中売却時に利益が出る可能性がある

- 外国為替相場の状況によっては為替差益を得られる可能性がある(外貨建て債券の場合)

- 資金運用の目的に合わせた多彩な選択肢がある

- 途中売却時に損失が出る可能性がある

- 外国為替相場の状況によっては為替差損が生じる可能性がある(外貨建て債券の場合)

- 債券を発行する企業の破綻などによって、元本や利息の支払いが滞ったり、受け取れない場合がある

- 市場環境の大幅な変化など、途中で売却したいときに売却できないことがある

メリットとデメリットをもっと詳しく知りたい方はこちら

実際に投資を行った場合の例

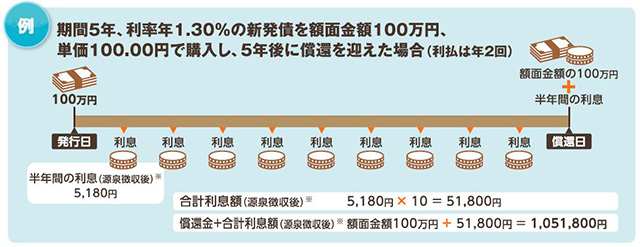

- ※税率は個人のお客さまを前提としており、復興特別所得税込みの所得税15.315%、住民税5%の源泉徴収税率で計算しています。

上の例のような条件で期間が5年・利率が年1.30%の債券を額面金額100万円購入した場合、半年に一度5,180円の利息収入が入り、償還まで5年間で計51,800円の利息を得られます。

ここ20年近く、日本の政策金利はとても低い水準が続き、2021年3月22日現在、10年物の日本国債の利回りは0.075%、10年物の定期預金は0.002%といった状況です。もし今後インフレに転じ、物価の上昇率が金利を上回った場合、債券も預貯金も価値は目減りしてしまいます。数字だけ見るとそれほど大きな利率には見えないかもしれませんが、同じ100万円を単に貯金しておくのと債券で運用するのと比べると、それなりの利息の差になります。

また、次の章でも紹介しますが、海外の債券を中心に、上の例よりも利回りの高い債券もあります。

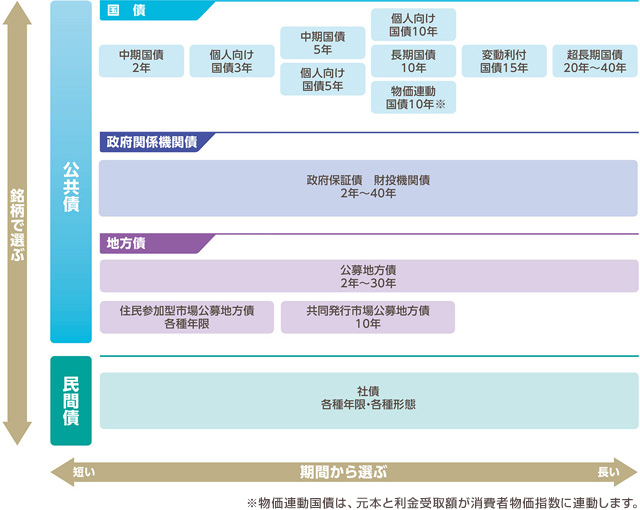

債券の種類ごとの特徴

債券はさまざまな種類があります。国や地方公共団体が発行するものは公共債、事業会社が発行するものは民間債(社債)と区別されます。

- <公共債の例>

-

- 国債:財務省が発行、年間発行計画に沿って多様な国債が発行されています。

- 政府関係機関債:公庫や独立行政法人等が発行する債券で、政府保証債・財投機関債などがあります。

- 地方債:都道府県や市町村などの地方公共団体(自治体)が発行する債券です。

- <民間債の例>

-

- 社債…民間の事業会社が発行する債券です。

償還までの期間や利率などがさまざまにあるため、運用プランに合った銘柄を選択することができます。

より金利が高く、投資のチャンスが広がる外貨建て債券

また、国内のものだけでなく海外で発行された債券も購入することが可能です。発行体・通貨・発行場所のいずれかが海外の債券のことを「外債」と呼び、中でも、購入時の払い込み・利子の受け取り・償還のすべてが外貨で行わる債券を「外貨建て債券」といいます。

日本では依然として低金利が続いていますが、海外には日本に比べて相対的に金利の高い国々があります。海外の高い金利を享受できるのが外貨建て債券の魅力のひとつです。海外に目を向けると、投資のチャンスが広がります。

外貨建て債券のラインアップ

選択肢が外貨建て債券にまで広がると種類が膨大になり、「どれを買ったらいいかわからない」とお悩みの方もいるでしょう。買付ランキングや注目の債券を紹介しているので銘柄選びにお悩みの方はぜひこちらのページをご参考にしてみてください。