株式投資とは~株式のイロハ~

株式ってむずかしそう~株式とは~

多くの人が、株式に対して、“難しそう”というイメージを持ちますが、きちんと知るととても身近なものなんです。

たとえば、私たちの普段の生活では、多くの商品やサービスに囲まれていますが、その商品やサービスをよりよくするために企業は努力しています。

企業は、新製品を研究・開発するための資金や、工場や機械などを作ったり、人を雇ったりする資金など、長い期間にわたって多くの資金が必要となります。そのため、企業への出資者を募り、事業のための資金を集めます。

そこで、株式を発行することにより出資者を募り、事業のための資金を集め、それを元手に活動して利益をあげることを目的とした企業が「株式会社」です。

株式会社に資金を出してくれた人を「株主」と呼び、その株主に対して投資の証明書として付与されるのが「株式」です。

株主の権利と責任

株主とは株式会社が発行する株式の所有者のことです。株主は企業の出資者の一人として様々な権利を持つと同時に以下のような責任を負います。

【権利】

- 議決権:

- 株主総会での発言や重要な決議への投票など、企業の経営に参加する権利

株主は「企業の経営へ参加する権利」を持っており、株主総会への出席や議決権行使の提出を通じて、企業の重要な決議に参加することができます。株主総会は、「定款の変更」「取締役・監査役の選任」「解散・合併」等の重要決定事項を取り決める場となっており、議決権の行使を通じて、株主は経営へ参加することができます。

- 剰余金配当請求権:

- 企業の得た利益の分配として、持っている株数に応じて配当金などを受け取る権利

- 残余財産分配請求権:

- 企業が解散した時に残った財産の分配を受け取る権利

【責任】

企業が債務超過で倒産した場合であっても株主は借金を肩代わりする事はなく、株主の責任は株主が出資した資金の範囲に限定されます。(株主の有限責任)

議決権行使ってなに?どうやって行使するの?~企業との対話~

議決権行使とは

株主は、企業の重要な経営方針を決定する株主総会に「出席」もしくは「議決権行使の提出」をすることで、決議に参加できる【議決権】を持っています。株主総会決議は多数決によって行われ、その投票数は、基本的に保有株数に比例します。したがって、より多くの株式を持つ株主ほど企業の経営に大きな影響力を持つことになります。

議決権行使の意義

議決権行使には主に下記のような意義があります。

- 株主利益を損なうことを防ぐとともに、企業内資源の有効活用を経営者に促し、企業の持続的成長を図る

- 企業による情報開示の促進

- 有効なコーポレートガバナンスの体制整備の促進

つまり、株主が経営者と共になって企業の長期的且つ持続的な価値を創造し、より良い未来を創っていくためには、株主が議決権を行使し、企業と対話をしていくことが重要になります。

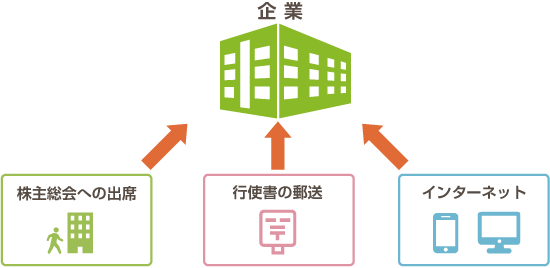

議決権行使の方法

議決権行使の方法としては、主に「株主総会への出席」、「議決権行使書の郵送」、「インターネットによる行使」があります。

詳細につきましては、各期の株主総会前にお手元に届く、株主総会招集通知をご確認ください。

株式が上場ってなんのこと?~株式上場~

日本には、株式会社が約250万社以上※あると言われていますが、株式市場で株式を取引できるのは、そのうち約3,800社程度です。

株式市場で株式を売買できるようになることを証券取引所に「上場」するといいますが、そのためにはさまざまな厳しい条件をクリアしなくてはなりません。

- ※出所:会社標本調査 調査結果報告資料(令和3年6月 国税庁)より

株式会社、上場のメリットとは

株式を上場することで、企業はさまざまなメリットを受けることになります。一方で、株式や債券などを購入する投資家などを保護する観点から、決算発表や企業内容の適時・適切な開示等が要求されるなど、上場したなりの義務が生じることにもなります。

株式はどこで買えるの?~市場と証券会社~

株式を買うためには、証券会社を通じて、証券取引所の市場に売買注文を出すことになります。ですから、取引を行うために、まず証券会社に口座を開設することが必要となります。

証券取引所は、投資家や証券会社自身の株式等の売買注文を、市場に集中させることで、株式の流通性を高めるとともに、公正な価格形成を図る役割を担っています。

わが国には、株式の売買を行う市場を持つ証券取引所が東京・名古屋・福岡・札幌の4か所にあります。

株価は動く?~株価が上下する理由~

上場企業の株式は、株式市場である証券取引所において売買されます。投資家は証券会社を通じ、株式市場に買い注文、売り注文を出すことになりますが、一般的に売りたい人より買いたい人が多いときは株価は上昇します。反対に、買いたい人よりも売りたい人が多いときは株価は下落します。このような関係を需給関係といい、この需給関係は投資家からの企業に対する期待を表すものと考えられます。

どんな情報から判断する?~4つの株価変動要因~

株価の変動に影響する要因はさまざまなものがありますが、主な要因としては、4つ考えられます。

小学生に人気のあのゲーム会社は次は何を出すのだろう?とか、オリンピックに向けてあのスポーツメーカーはもっと成長していきそうとか、身近なニュースにも目を向けるとよいですね。

金利・為替のニュースなどのマーケット情報はオンライントレードの投資情報や「SMBC日興証券アプリ」からもチェックできます。

はじめるタイミングは?~まずはスタート~

充分な資金があるのでしたら、すぐにでもはじめる準備をなさってはいかがでしょうか。

一般的に生活費の3カ月分は、急な出費に備えて予備費として取っておくのがよい、とされています。仮にあなたの1カ月の生活費が15万円だとして、今、貯蓄が75万円あるとしたら、45万円(15万円×3カ月)は予備費としてとっておき、残りの30万円を株式投資に活用してみるのがよいでしょう。

ただしその30万円は、例えば“半年後に旅行に行くため”など、何か明確な目的がある場合には投資には向きません。そのお金で30万円分の株式を買ったとしましょう。半年後、旅行に使うので株式を売って換金します。しかし、その時点で株価が値下がりしていたら、損をしてしまいます。かといって株式を売りたくなかったら、旅行を取りやめるしかありません。

投資を行う資金は、将来使う予定のない余裕資金、または長期間運用可能な資金で行うのがよいでしょう。

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。