- ホーム

- 商品・サービス

- 投資信託

- お金の芽が出る研究室 とうしんLab.

- 投資信託はシミュレーションが重要|うまく運用するためのポイント

投資信託はシミュレーションが重要|うまく運用するためのポイント

- # 初心者

- # つみたて

これから投資信託を始めようとしている方は、「どのくらい投資するといいのか」や「利益はどれくらい期待できるのか」といった、金額にまつわることが気になっているのではないでしょうか。

こうした疑問を解決してくれるのがシミュレーションです。当社でも、登録不要ですぐに使えるシミュレーター「金融電卓」を提供しています。

これを使えば、必要となる金額に対して、毎月の積立金(投資額)をいくらに設定すれば良いかを試算することができます。

うまく運用するためのシミュレーションのポイント

ここからは、金融電卓の使用方法と、自分のライフスタイルに合った無理のない運用の仕方を紹介します。

初めての投資信託をうまく運用するには、「最初に目標を設定する」こと、「できるだけ早く始め、長い期間投資する」ことが鍵を握ります。

「金融電卓」を使いながらこの2つのポイントについて詳しく見ていきましょう。なお、投資信託には一括で購入する方法もありますが、ここでは毎月一定額で購入していく方法(以下、投信積立)を前提に解説していきます。

ポイント1.最初に目標を設定する

投資信託では「○歳までに○万円の残高を達成する」といった期間と金額の2つの目標を立てることが重要です。これは投資信託が長期的な視野に立った商品なためです。

以下をクリックすると、次のような画面が表示されます。

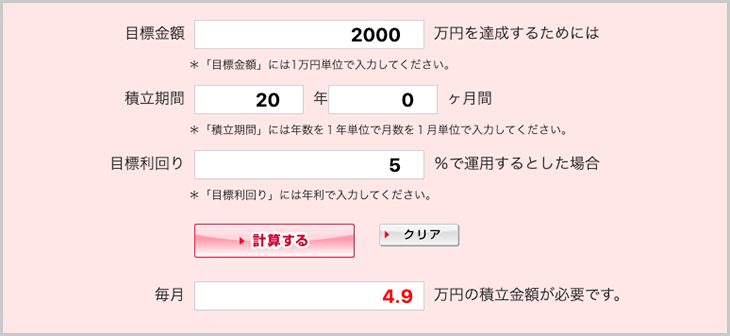

今回は仮に、「積立期間20年で2,000万円の残高を達成する」という目標を立てたとします。その目標に合わせて金額や積立期間を画面に入力していきましょう。そして、目標利回りも仮に5%としておきます。

すると、すぐに以下のような結果が出ます。

目標金額2,000万円を積立期間20年で、目標利回り5%で運用すると、毎月4万9,000円の積立金額が必要になることがわかります。ここで入力した目標利回りは仮の数値なので、実際には選ぶ投資信託によって利回りが変わっていきます。

また、投資信託には元本割れのリスクがあるので目標金額に到達しない可能性もあります。投資信託に限らず、投資を始める際にはこの点も予め理解しておくようにしましょう。

ポイント2.できるだけ早く始め、長い期間投資する

投資信託を始める場合は、できるだけ早く始めることを強くおすすめします。それは、投資期間を長くすることができるからです。投資期間を長くするほど、毎月の積立金額を抑えることができ、利回りのメリットを得やすくなります。

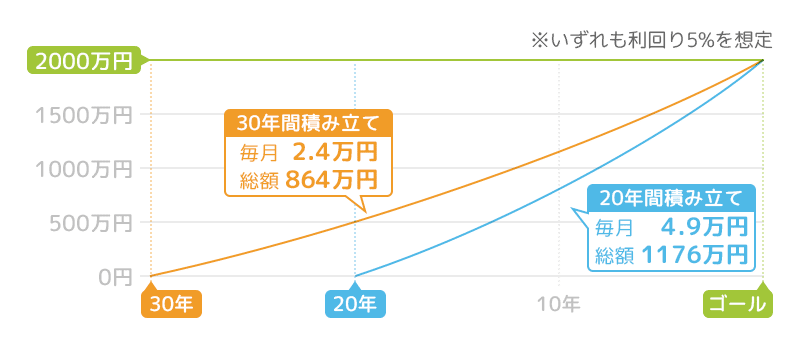

以下のグラフを使って解説します。

目標利回り5%で、元本も含めて2000万円を目標額にした場合、20年間で積み立てると毎月4万9,000円、積立総額は1176万円です。しかし同じ条件(目標利回り5%、目標積立金額2000万円)で積立期間を30年にすると、毎月の積立額は2万4000円、積立総額は864万円になります。積立期間を長くすることで複利効果がはたらき、積立額を抑えることができるわけです。

また、投資はすぐに使う必要のない「余裕資金」で行うことが原則です。この例では毎月の積立額に2倍の違いがあるので、30年で積み立てるパターンのほうがより支出が少なくなります。そのため、できるだけ若いうちから長期的な視野で積立をすることが重要だと考えられます。特に、40~50代になると、子どもの教育費や親の介護費をはじめ、経済的な負担が増える世代に差し掛かります。そのなかで毎月約5万円の積立はかなり大きな負担になってしまう可能性があります。

投資信託を始めるなら積立がおすすめ

投資信託には、一括で購入する方法もありますが、初めて投資に挑戦する方には投資信託で積み立てること(投信積立)をおすすめします。

投信積立には、大きな資金がなくても投資を始められるメリットがあります。毎月少額をコツコツ投資していくことができます。

ただし、投信積立でもリスクはあります。先ほどのシミュレーションでは、利回りを5%で固定しましたが、運用によっては利回りが低下したり、元本割れすることもあります。もちろん、運用が好調であれば、先ほどのシミュレーションより早く目標金額に達することも十分考えられます。

こうした点を踏まえながら、次に紹介する投信積立のメリットを押さえてください。

投信積立のメリット

投信積立のメリットには、次のようなものがあります。

- 少額から投資ができる

- 自動買い付けなので投資タイミングに悩まずに済む

- 定期的に買い付けるので、購入価格が上下する場合、平均購入価格が結果的に抑えられる

- リスクを抑えながら安定した収益を期待できる

少額から投資ができる

積立投資が初めての投資に向いている理由の一つがこの点です。投資というと、資金に余裕がある人が行うイメージを持った方もいるかもしませんが、月1万円、数千円など、比較的やりくりしやすい金額でも始めることができます。

当社の投信積立の場合は、月1,000円から投資を始めることができます。少額投資でリターンとリスクを管理しながら、慣れてきたら毎月の投資額を増額するとよいでしょう。

また当社は、投信積立の申し込み手数料をお得な価格に設定しています。

自動買い付けなので投資タイミングに悩まずに済む

投資の初めたばかりのころに悩みやすいポイントの一つに、いつ・いくら投資したらいいのかといった、投資タイミングが挙げられます。

しかし投信積立は、毎月決まった額を自動で買い付けるので、投資タイミングや投資額に悩むことがありません。また、長期的な成果(=目標金額の到達)を目標としている場合は、日々の価格変動も気にしすぎずに済みます。これは、仕事や家事に忙しく投資について「あれこれ悩む」時間がない方に向いている投資スタイルといえます。

定期的に買い付けるので、購入価格が上下する場合、平均購入価格が結果的に抑えられる

投資信託もほかの投資商品と同じく、買う時期によって価格(基準価額)が変動します。そのため、上でも触れた通りいつ投資をするかで悩むことがあります。

ですが、投信積立の場合は、毎月決めた額だけを買い付けるので、値が高い時期に買い付けしすぎることを避けられ、逆に値が下がった時期には少し多めに買い付けができます。ちなみに、この手法をドル・コスト平均法といいます。投信積立で銘柄を選ぶ際は、ドル・コスト平均法を活かすため、値動きのあるものの中から選ぶのも良いでしょう。

リスクを抑えながら安定した収益を期待できる

投資信託は、分散投資といわれる投資手法の1つです。この分散投資とは、さまざまな金融商品に分散して投資する(銘柄分散)ことで、1つの投資商品だけに投資して損失が出てしまうリスクを抑える方法です。

また1つ前の節で触れたように、毎月定額の買付をすることで、同じ投資商品でも高値づかみによる損をしづらくする、「時間分散」の効果がはたらきます。

投信積立は、銘柄・時間の2つの面で分散投資の効果を得ながら将来の備えができるのが大きなメリットです。

最後に

投信積立は、初めて投資信託にトライする方や、これから本格的な投資経験を積んでいく人に向いています。月1,000円から始めることも可能ですが、この記事の例で紹介したような目標額に到達するためには、ある程度まとまった積立額があると良いでしょう。たとえば娯楽費や飲食費などをできる範囲で見直すことで、毎月1万円くらいの積立であればできる方もいるはずです。自分の管理できる範囲の決まった金額から始められる投信積立で、投資の第一歩を踏み出してみてはいかがでしょうか。

合わせて読みたい記事はこちら

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。