設定25周年を迎える長寿のテクノロジー株式ファンド

- # ファンド特集

- # つみたて

- # その他

最先端のテクノロジーと先見性のあるアイデアで世界中を魅了し、急成長を遂げるイノベーティブ・カンパニー。

革新的なテクノロジーがあらゆる産業に変革をもたらしており、そんなテクノロジーの発展による恩恵が期待される米国企業の株式に投資を行い、20年超の運用実績を誇る、業界のITセクターファンドを代表する『netWIN GSテクノロジー株式ファンド』をご紹介します。

- ※当ページはSMBC日興証券株式会社がゴールドマン・サックス・アセット・マネジメント株式会社から提供を受けた資料をもとに作成しております。

- ※「投資リスク」、「手数料」等の詳細につきましては、「目論見書」にてご確認ください。

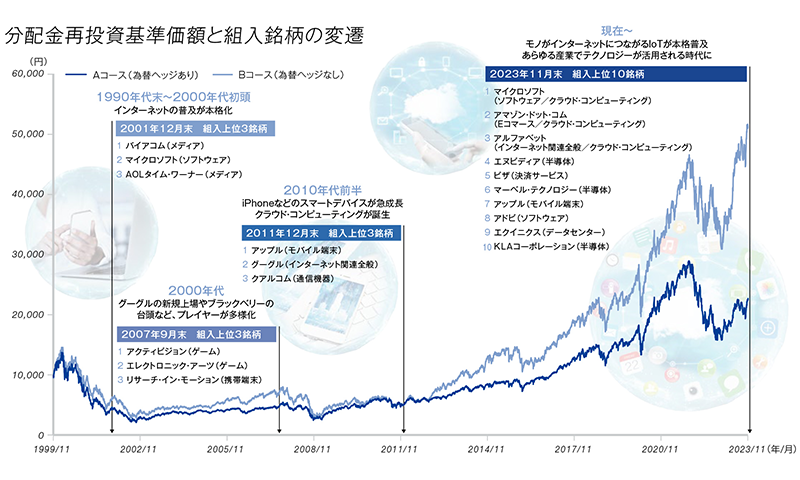

運用実績と組入銘柄の推移

期間:1999年11月29日(設定日)~ 2023年11月末 出所:ゴールドマン・サックス・アセット・マネジメント

- ※企業名は各時点における名称を記載しています。また、企業名の後ろの( )内は各時点における事業内容を示します。

上記は過去のデータであり、将来の結果を示唆または保証するものではありません。

投資価値および投資によってもたらされる収益は上方にも下方にも変動します。この結果、投資元本を割り込むことがあります。

上記の分配金再投資基準価額は信託報酬控除後のものです。

分配金再投資基準価額とは、本ファンドの決算時に収益の分配金があった場合に、その分配金(税引前)で本ファンドを購入(再投資)した場合の基準価額です。

ポートフォリオにおける保有銘柄あるいは過去の投資判断についての言及は、本資料でご紹介している投資戦略あるいは投資アプローチをご理解いただくための例示を目的とするものであり、投資成果を示唆あるいは保証するものではありません。

例示された個別証券は、必ずしも現在あるいは将来の保有銘柄であるとは限らず、また当該投資戦略に関する投資判断を代表するものでもありません。

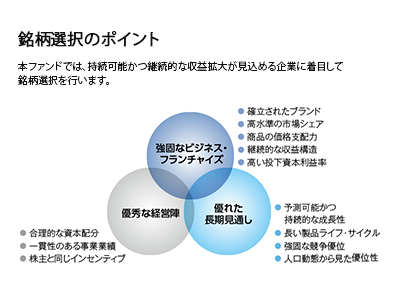

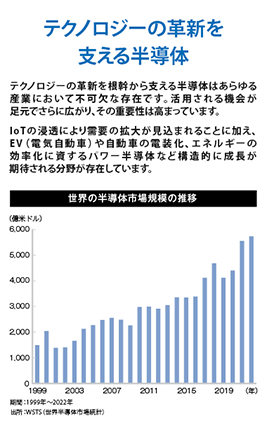

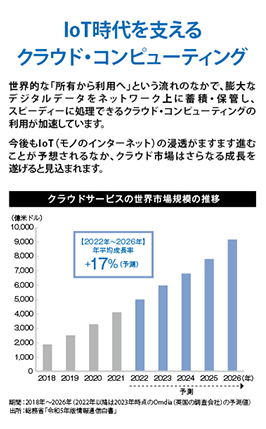

銘柄選択のポイントと注目の投資機会

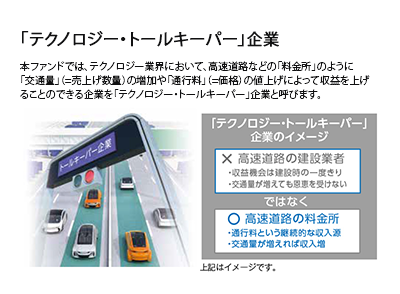

本ファンドでは、主に米国を中心とした「テクノロジー・トールキーパー」企業など、テクノロジーを活用することで、コスト構造、収益性、競争優位性の改善や維持が期待できる企業や、ビジネス・モデルの継続性が期待できる企業の株式に投資します。

- ※「テクノロジー・トールキーパー」はゴールドマン・サックス・アセット・マネジメント株式会社の登録商標です。

- ※上記は、持続可能かつ継続的な収益拡大が見込める企業についての一般的な特徴をまとめたものであり、必ずしもすべての組入銘柄にあてはまるものではありません。

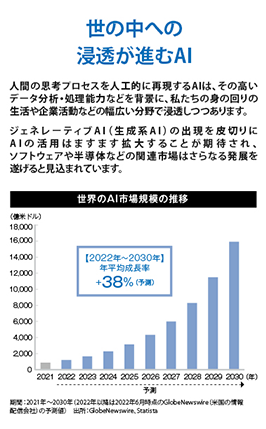

- ※上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。

経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。

netWIN Bコース(為替ヘッジなし)積立投資シミュレーション(期間別・金額別)

2024年2月末時点の5年前、10年前、20年前から、netWINBコース(為替ヘッジなし)への積み立て投資を行っていた場合、何万円ずつ積み立てると、いくらになっていたかのシミュレーションです。

期間:2024年2月末時点までの過去5年、10年、20年間の積立投資シミュレーション

出所:ゴールドマン・サックス・アセット・マネジメント

netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)の分配金再投資基準価額(信託報酬控除後)のデータを基に作成。

分配金再投資基準価額とは、本ファンドの決算時に収益の分配があった場合に、その分配金(税引前)で本ファンドを購入(再投資)した場合の基準価額です。

青字は積立投資を行った際の2024年2月末における時価評価額を示します。

上記は、積み立て投資について理解を深めていただく目的で作成したものであり、当初一括投資との有利不利を比較する目的ではありません。

上記は、将来の運用成果を示唆または保証するものではなく、投資方法にかかわらず、基準価額が(平均)購入価額を下回った場合には損失を被ります。

各投資家ご自身のご判断で投資するようお願いします。

過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。

シミュレーションによるパフォーマンスは、実際の取引に基づくものではなく、その予想力には限界があります。

実運用ポートフォリオで上記シミュレーションと同様の結果が得られるとは限りません。追記をご覧ください。

上記は販売会社様のご要望による毎月の投資額についてのシミュレーションを情報提供を目的として記載した参考情報です。

積立投資にあたっては、長期での投資が可能な余裕資金の範囲で行うことが肝要です。

一般的に、投資を行う場合には、一つの資産や資産クラスに集中するのではなく、分散を行うことが望ましいとされていることにもご留意ください。

投資額は、ご投資家の資産状況により異なります。各投資家ご自身でご判断ください。

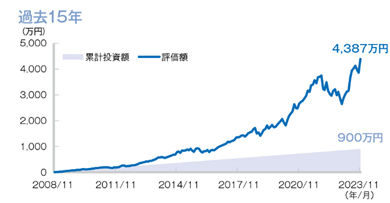

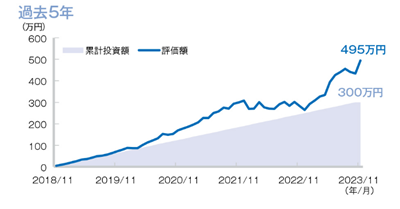

【ご参考】netWIN Bコース(為替ヘッジなし)積立投資シミュレーショングラフ

netWIN Bコース(為替ヘッジなし)で毎月5万円ずつ積み立て投資した場合、以下のいずれの期間も投資総額を上回りました。なお、期間が長くなればなるほど投資総額を超えるリターンは大きくなりました。

以下は5年、10年、15年、20年の投資期間を例示していますが、投資期間を変更して試算した場合は結果が異なり、必ずしもいずれかが有利というわけではありません。

以下は、将来の運用成果を示唆または保証するものではなく、投資方法にかかわらず、基準価額が(平均)購入価額を下回った場合には損失を被ります。各投資家ご自身のご判断で投資するようお願いします。

過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。

シミュレーションによるパフォーマンスは、実際の取引に基づくものではなく、その予想力には限界があります。実運用ポートフォリオで以下シミュレーションと同様の結果が得られるとは限りません。

期間:2023年11月末時点までの過去5年、10年、15年、20年間の積立投資シミュレーション

出所:ゴールドマン・サックス・アセット・マネジメント

netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)の分配金再投資基準価額(信託報酬控除後)のデータを基に作成。

分配金再投資基準価額とは、本ファンドの決算時に収益の分配があった場合に、その分配金(税引前)で本ファンドを購入(再投資)した場合の基準価額です。

積立投資にあたっては、長期での投資が可能な余裕資金の範囲で行うことが肝要です。

一般的に、投資を行う場合には、一つの資産や資産クラスに集中するのではなく、分散を行うことが望ましいとされていることにもご留意ください。

投資額は、ご投資家の資産状況により異なります。各投資家ご自身でご判断ください。

- ※「投資リスク」、「手数料」等の詳細につきましては、「目論見書」にてご確認ください。

合わせて読みたい記事はこちら

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。