- ホーム

- 商品・サービス

- 投資信託

- お金の芽が出る研究室 とうしんLab.

-

うす緑より深緑?ESG投資の最新トレンド!

『グリーンウォッシング』を見分ける「SFDR」とは?

うす緑より深緑?ESG投資の最新トレンド!

『グリーンウォッシング』を見分ける「SFDR」とは?

- # 初心者

- # その他

「環境(Environmental)」「社会(Social)」「企業統治(Governance)」といった観点を重視して銘柄選別を行うESG投資への資金流入が止まりません。SDGs(持続可能な開発目標)への関心の高まりや関連ビジネスの世界的な拡大もあり、ESGを看板に掲げるファンドの数は増加の一途です。

そんなESGファンドを選ぶ際に参考にしたいのが、サステナブルファイナンス開示規則『SFDR』です。

ESG投資で世界をリードする、欧州発の情報開示規則『SFDR』を分かりやすく解説します。

- ※当ページはSMBC日興証券株式会社が三井住友DSアセットマネジメント株式会社から提供を受けた資料をもとに作成しております。

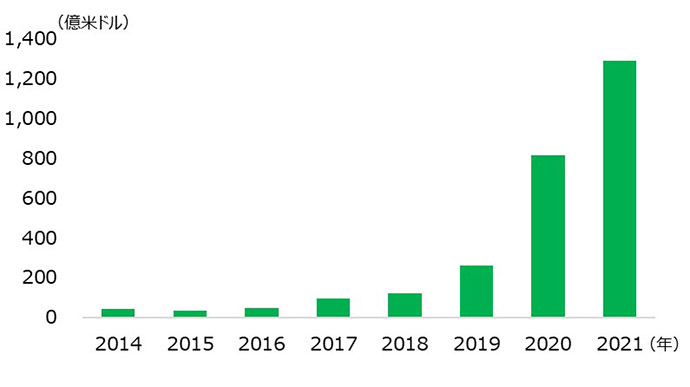

市場規模は拡大傾向!メガトレンドになりつつあるサステナブル投資関連!

SDGsへの関心の高まりや関連ビジネスの世界的な拡大を背景に、ESG投資への資金流入が急拡大しています。

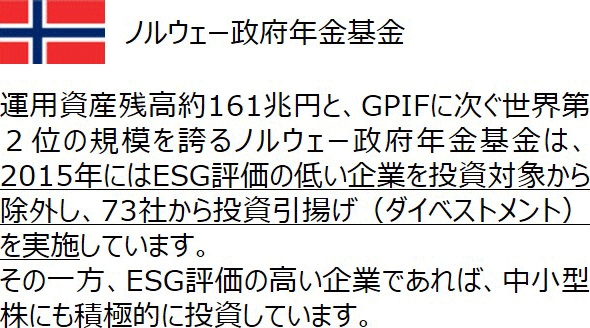

巨額の資金を運用する年金基金や機関投資家を中心に、”ESG評価が低い、改善が見られない企業には一切投資しない”という機運が高まっています。例えば、運用資産残高約161兆円と世界第2位の規模を誇るノルウェー政府年金基金は、2015年にはESG評価の低い企業を投資対象から除外し、73社から投資引き揚げ(ダイベストメント)を実施しています。

ESGおよびサステナビリティ・テーマ投資型ETFの

資金流入額の推移

(2014年~2021年)

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

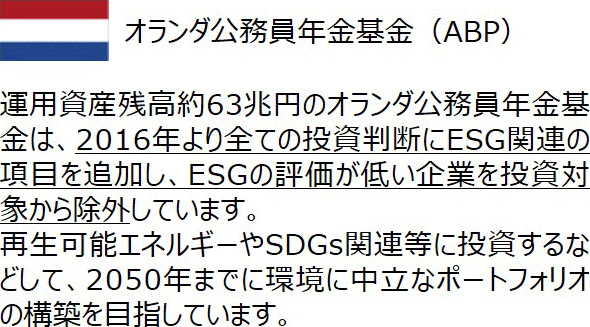

資産運用の世界的潮流であるESG投資

- (注)運用資産残高および換算為替レートのうち、オランダ公務員年金基金は2020年12月末現在、ノルウェー政府年金基金は2021年12月末現在。

(出所)各種資料を基に三井住友DSアセットマネジメント作成

- ※上記のデータは過去の実績および将来の予想であり、今後の市場環境等を保証するものではありません。

フェイクには要注意!『グリーンウォッシング』とは?

- ※画像はイメージです。

『SDGs』やESG投資に関わるビジネスが大きくなるにつれ、投資家への訴求効果を狙い、あたかも環境に配慮しているかのように見せかける「グリーンウォッシング」と呼ばれる行為が問題視されるようになっています。SFDRは「グリーンウォッシング」を防止する役割も期待されます。

うす緑より深緑に注目!今、話題の『SFDR』とは?

『SFDR』は2021年3月から適用が開始された、欧州連合のサステナブルファイナンス開示規則(Sustainable Finance Disclosure Regulation)の略称です。SFDRの主な狙いは、資本市場の資金の流れをサステナビリティ(社会や環境の持続性)に合致した方向に向けるとともに、投資家がサステナビリティの観点から商品を比較しやすくする点にあります。

欧州の運用会社などは『SFDR』の定める基準にそって、自社のファンドがどれだけサステナビリティに配慮しているのか、つまり「どれだけグリーンなのか」を公表することが求められるようになりました。

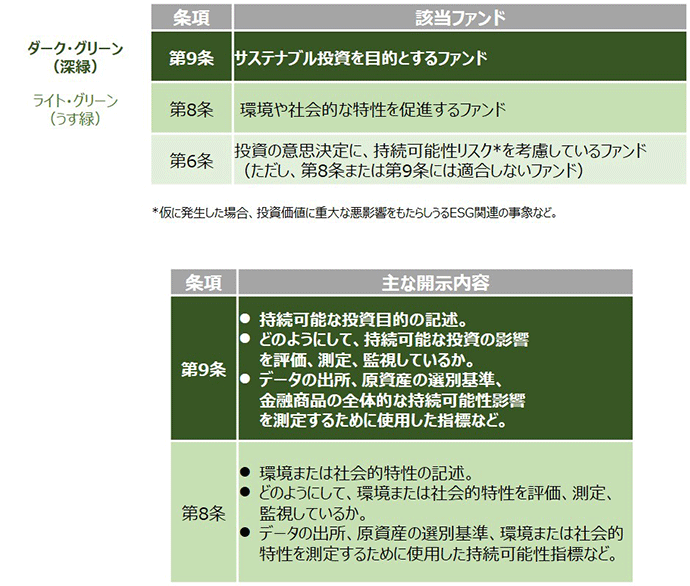

『SFDR』では、ファンドのサステナビリティ特性を3段階で評価します。最も評価が高いファンドは『SFDR』の条文の番号にちなみ「9条ファンド」と呼ばれ、次いで「8条ファンド」、「6条ファンド」と続きます。

SFDRによるファンド分類

(出所)各種資料を基に三井住友DSアセットマネジメント作成

サステナブルに着目した運用の気になるパフォーマンスは?

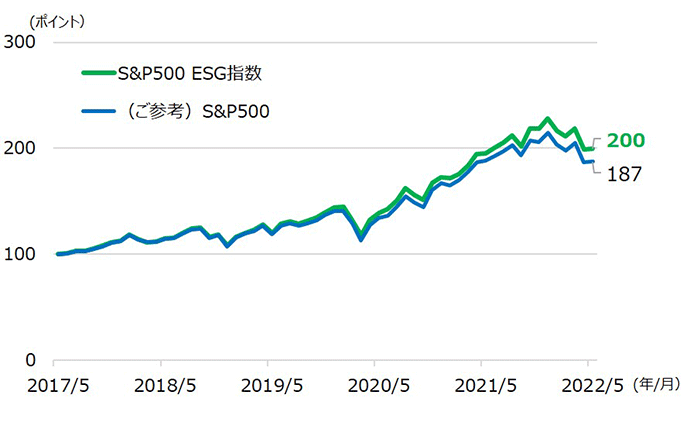

米国株式を代表する指数であるS&P500と、その構成銘柄からESGに着目して銘柄を絞り込んだ指数を比較すると、ESG評価の高い企業への投資がより高い投資成果を生む結果となりました。

S&P500 ESG指数のパフォーマンスの推移

- ※1データ期間:2017年5月末~2022年5月末、2017年5月末を100として指数化

- ※2指数はいずれも配当込み、米ドルベース

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

- ※上記は過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

合わせて読みたい記事はこちら

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。