つみたてNISA、運用20年以後は?知っておきたいその後の運用法

- # 初心者

- # つみたて

- ※この記事は2023年までのNISA制度をもとに作成しております。

2024年からのNISA制度についてはこちらをご確認ください。

2018年よりスタートした「つみたてNISA」。手軽に資産形成できると話題ですが、運用益・分配金を非課税で運用できるのは、最大20年間です。

20年後と言われれば、まだ先のことだと思うかもしれませんが、できれば早いうちから20年経過後の資産運用プランを考えておくことが大切です。非課税期間が終了する直前になって慌てても、最適なプランを考えることは難しいでしょう。

この記事では、つみたてNISAを20年間運用し続けた後は、どのような選択を考えていけばいいのかについて解説します。

つみたてNISAは最大20年間、運用益・分配金が非課税になる

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です。毎年40万円を上限として、一定の投資信託の購入が可能です。

購入した投資信託で得た運用益と分配金は、20年間は課税されません。課税口座(特定口座・一般口座)で購入した投資信託では、運用益と分配金に対して約20%の税金がかかります。

2020年10月時点では、つみたてNISAは2042年まで申し込みや投資信託の購入を行うことができる制度です。2042年までに購入した投資信託は20年間非課税で運用することができますが、その翌年から買い足しなどが現状はできません。

非課税期間が終わったらどうなる?

一般NISAの非課税期間は最長5年間で、5年経過後は課税口座に移行するか、翌年の非課税枠に移行(ロールオーバー)することができます。

ですが、つみたてNISAではこのロールオーバーができません。20年を過ぎた後は、何かしらの対処をしなくてはならないのです。ここからはその対処法についてご紹介します。

1.課税口座で引き続き運用する

20年間の積み立てで保有した投資商品を売却せずに引き続き運用したいという場合は、特定口座や一般口座といった口座で運用を継続することができます。

これらの口座はどちらも課税口座ですが、NISA口座からの払い出し(口座の移し替え)には特別な手続きは必要ありません。

つみたてNISA口座の資産を課税口座に移した場合、非課税期間中の利益について課税されることはありません。そのため、非課税期間中に保有資産額が増加していた場合はメリットがあります。ただし、保有資産額が減少していた場合はデメリットが生じる可能性があります。

たとえば、つみたてNISAで合計400万円投資し、20年間運用した後の評価額が380万円になっていたとします。利益は出ていないので、税金がかかることはありません。ですがこれを課税口座に移して運用し続けた場合は注意が必要です。

評価額が上昇し、資産額が400万円に戻ったため売却をしたとします。つみたてNISAの運用期間も含めれば利益は出ていませんが、口座を移してからは20万円の利益が出ていることになり、その分だけ課税されてしまいます。

2.売却して現金にする

満期をむかえたつみたてNISAの運用を考える際に最も簡単なのが、「売却して現金化する」という方法です。

売却する場合は、必ずしも20年間待つ必要はありません。もし、自分が保有している資産が値上がりして、いまが売り時だと思った場合は、自由に売却することができます。もちろん非課税期間内での売却ですので、税金がかかることはありませんが、一般的には、つみたてNISAは長期間運用するのに適した制度です。積み立てられる額にも限りがあることから、できるだけ長く持っておくことがよいでしょう。

3.再度、つみたてNISAの枠を使う

つみたてNISAでは、ロールオーバーができません。

ただし、新たにつみたてNISAで積立投資すること自体はできるので、運用で得た利益を現金化して、それを元手に新しくつみたてNISAを始めるのも一つです。

この場合でも年間の投資限度額は変わらず40万円までなので、それ以上の額の投資をする場合は、課税口座を使うことになります。

満期まで積み立てると資産はどのくらい増える?

では、実際に20年間つみたてNISAで運用するとどのくらい資産が増えるのでしょうか。運用シミュレーションをもとにつみたてNISAのメリットを考えてみます。

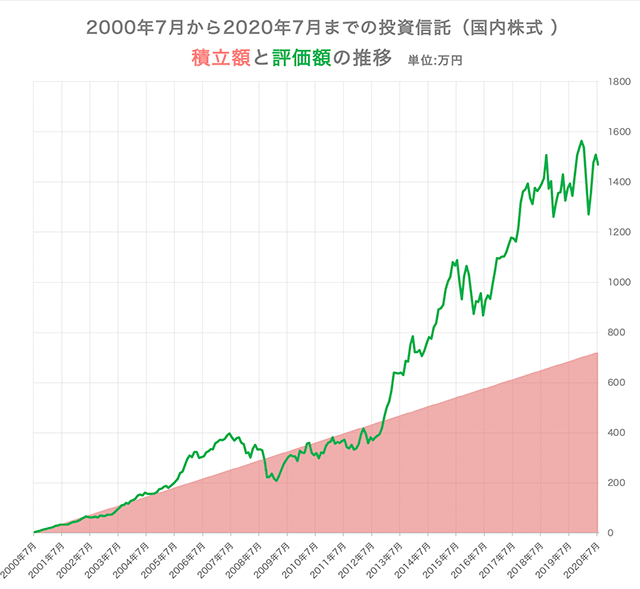

2000年7月から20年間、日経平均に連動した銘柄に毎月3万円を積み立てた場合の運用成果シミュレーションは、以下の通りです。

- ※1積立投資のシミュレーションは、2000年7月~2020年6月の各月末に3万円を投資したと仮定して算出。配当金は考慮する。諸経費等は考慮しない。

- ※2投資信託の値動きによって、「積立投資」よりも「一括投資」の方が結果的に有利な場面もあります。

- ※3運用成果が投資した元本を下回ってしまうケースもございますので、ご注意ください。

(出所)SMBC日興証券作成

- ※上記は過去のデータを基に行ったシミュレーションの結果であり、将来の運用成果等を示唆あるいは保証するものではありません。

720万円の投資額に対して、資産は約2倍の1,469万円になりました。この20年間、日経平均株価はリーマンショックや東日本大震災、アベノミクス相場をはじめとした社会の動きに合わせて乱高下していましたが、トータルとしては株価が上がっています。売り買いを繰り返すのではなく、長期にわたり積み立てし続けておくことには、こうしたトータルの経済成長のメリットを受けられる面があります。

つみたてNISAなら20年間で得た利益は非課税です。この例であれば、全ての資産をすぐに売却すると749万円の利益が出ますが、課税口座で購入した投資信託だとそこに152万円強の税金がかかってしまいます。

それでも元本割れが不安なあなたへのアドバイス

資産運用で最も怖いことは、元本割れをしてしまうことでしょう。

他の投資商品と同様に、つみたてNISAで運用する投資信託は基本的に元本保証ではありませんが、先ほどのグラフのように経済は長いスパンで見れば成長し続けており、元本割れする可能性は運用期間が長くなるほど低くなります。

とはいえ、元本保証がない投資を20年間継続するのですから、特に投資を今までしたことがない方が不安になるのも当然です。そこで、元本割れが不安な方に向けたアドバイスをご紹介します。

1.感情は捨てて、「継続は力なり」

意外に聞こえるかもしれませんが、投資には、途中で投資をやめないという「メンタルの強さ」が大切です。ここまで解説してきたとおり、資産額の短期的な上下に影響されすぎると、「長いスパンで見たメリット」を得られなくなってしまいます。

特に、つみたてNISAでは投資信託を「ドル・コスト平均法」を使って買い付けをするので、長い目で投資し続けられるとそのメリットが得られます。

ドル・コスト平均法とは、価格が日々変わる金融商品を一定額ずつ分けて定期的に購入することで、平均買付単価を抑える方法です。

ドル・コスト平均法のより具体的な特徴は次の通りです。

- ①どのタイミングからでも始められる

- 定期的に同じ金額を投資していく手法のため、始めるタイミングに悩むことなく開始することができます。

- ②高値づかみを回避できる

-

毎月の買付額を決めておくことで「安いときにはたくさん買い、高いときには少なく買う」ことができます。これを長期的に続けていくと結果的に購入価格が安定します。

ある年にはたくさん買い付けをし、ある年には買い付けを減らすと、「価格が高いときに買ってしまった」というケース(いわゆる「高値づかみ」)もあり得ます。

ドル・コスト平均法は購入単価を平準化でき、値下がりの影響をダイレクトに受けるリスクを回避することが可能です。

- ③値動きに翻弄されず、自分の資産を育てられる

- ドル・コスト平均法では、買い付けをするときに、値動きを細かく読む必要がなく、ゆっくりと確実に自分の資産を増やしていくのに適しています。

2.それでも不安なら、安定したファンド(バランス型)を買おう

投資のことはよく分からず不安だ、という方は、バランス型のファンドを選びましょう。

バランス型ファンドは、あらかじめ投資のプロによって複数の投資先が組み合わされている商品です。国内株式や外国株式などに投資する投資信託を何本も買ったり、自分で組み合わせたりしなくても、1本で複数の投資信託を買ったような効果を得ることができます。

バランス型ファンドの中には、国内・先進国・新興国の株式と債券、国内・先進国の不動産の合計8資産に1本で投資してくれるものもあるので、安定して投資したいという方にはおすすめです。

3.お金を運用しないこともリスク

昨今の金利では、お金を銀行に預けているだけでは資産運用ができません。

現在、日本の銀行の一般的な利息は0.002%ほどです(2020年10月末日現在、銀行によって異なります)。100万円を20年間預けてやっと320円程度増える利率です。

何かがあったときにすぐ引き出せるお金を持っておくために、銀行に預金があることは大事ですが、もしすぐに使わないお金がある場合、つみたてNISAなどで長期的に資産運用することも一つです。積立額によりますが、運用していれば数十万円から数百万円の違いが出ることもあります。これは機会損失のリスクともいえます。

おわりに|20年の非課税期間を有効活用しよう

今回の記事では、積立期間20年を過ぎたあとのつみたてNISAの資産運用プランについて解説しました。投資信託は長く運用すればするほど利益が増えていく可能性が高い仕組みです。特に、つみたてNISAは利益に対して税金がかからないことが大きなメリットです。

自分のライフプランや理想の資産運用を考え、計画的につみたてNISAを活用していきましょう。

合わせて読みたい記事はこちら

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。